4月以来,债市波澜再起,伴随委外赎回、监管增压、债券抛盘的加重,现券收益率大幅攀升。 尤其就信用市场来看,在蛰伏了一段短暂的时间后,风险“黑天鹅”于4月再次用行动证明了始终未曾远离的事实,“12春和债 ...

4月以来,债市波澜再起,伴随委外赎回、监管增压、债券抛盘的加重,现券收益率大幅攀升。

尤其就信用市场来看,在蛰伏了一段短暂的时间后,风险“黑天鹅”于4月再次用行动证明了始终未曾远离的事实,“12春和债”未能按期足额支付2017年年度利息,构成实质违约的消息,引发了业界的广泛关注。

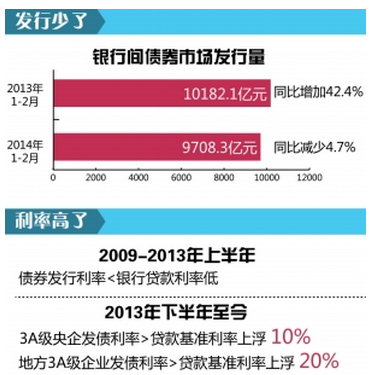

随着金融去杠杆的持续,在债券市场供需两弱,且各发债主体借新还旧难度加大的背景下,不少业内人士判断,未来潜在的信用风险很可能会压倒流动性风险,成为市场的主要隐患。

事实上,身处监管压力与日剧增,银行委外集中赎回的当下,由非银机构所引发的资产“抛售潮”不容小觑。彼时,信用债尤其是中低等级信用债的配置力量将进一步减弱,而信用利差再创年内新高料成为大概率事件。

“对于部分中低评级的民营企业而言,日渐抬升的发债成本显然是其不可承受之重。在信用债发行难度加大、发行成本提高而企业又需要现金流周转的背景下,违约风险的出现并不让人意外。”一位商行交易员如是称。

需指出,当前不少民企以及需要借新还旧的企业,面临着间接融资难且成本上涨的压力。伴随再借再还负债金额的扩大,该类企业的议价能力与主动权将进一步丧失,最终陷入财务状况持续恶化的尴尬境地。

展望后续,券商普遍判断,钢铁、煤炭、有色、水泥、化工等产能过剩行业企业的信用基本面将出现明显的内部分化。其中,成本高企、不具备规模优势的中小型民企融资环境料进一步承压,生存空间收窄;而生产成本及三费控制能力较强的行业龙头企业由于外部融资渠道稳定,更容易在行业集中度提升时突出竞争优势,因此债务滚动料整体无虞。

总而言之,潜在的信用风险值得市场高度关注。毕竟,宏观经济环境不易改善,而债务紧缩不可避免的后果之一,就是一段时期违约率的上升。对于有投资需求的机构来说,现阶段高等级、短久期信用债应是相对稳妥的选择,在利空出尽之前,还是建议谨慎操作,耐心等待更好的配置时点。