上证所为支持IPO业务,拟在近期放行投资者信用账户“打新”。这意味着,沪市新股上市,投资者可以将此前在深圳市场已经运用得炉火纯青的融资融券打新招数,用在即将登陆沪市的新股上。 沪市信用账户“打新” ...

上证所为支持IPO业务,拟在近期放行投资者信用账户“打新”。这意味着,沪市新股上市,投资者可以将此前在深圳市场已经运用得炉火纯青的融资融券打新招数,用在即将登陆沪市的新股上。

沪市信用账户“打新”即将放开

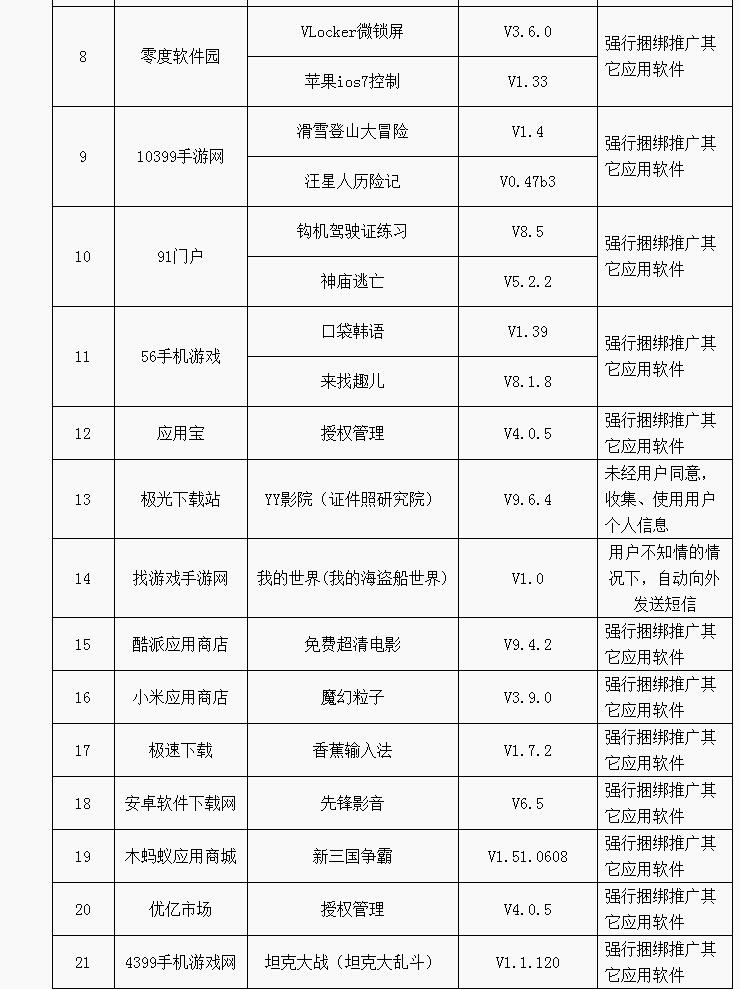

去年12月19日,上证所发布《上海市场首次公开发行股票网上申购业务问答》,称融资融券客户信用证券账户的市值合并计算到该投资者持有的市值中。但是,该账户不能用于申购新股。今年5月,新版《上海市场首次公开发行股票网上按市值申购实施办法》发布,但仍然坚持了信用证券账户不得用于新股申购。

与此相对的是,深交所早在今年1月3日的回答投资者有关新股网上申购业务的问题中,已经明确放行信用证券账户参与新股申购。

“有市值的深市融资融券信用证券账户可用于参与新股申购,融资融券信用证券账户市值与普通证券账户合并计算。若投资者的融资融券信用证券账户和普通证券账户都有市值,其新股申购可比照同一投资者多个证券账户处理,投资者可选择使用有市值的信用证券账户或有市值的普通证券账户申购新股。”

两个市场,深市可以在信用账户打新,沪市不可。在实际操作中,这一区别给新股网上申购带来什么影响呢?

一位中型券商营业部总经理称,主要可以提高资金使用率。“两个市场的普通账户和信用账户市值都可以合并计算,但是在用资金申购新股时,沪市就要把资金从信用账户转入普通账户。而这部分资金放在信用账户,本可以获得更大的授信额度。”

也有券商营业部人士不建议直接在信用证券账户申购新股。“信用账户资金转出,必须达到300%的维持担保比例。如果是在账户滚动操作循环打新是可行的,但是如果打了几轮,想要随时转出收益,会带来不必要的麻烦。”

融资融券打新发力

事实上,自从融资融券用于“打新”的工具属性被挖掘出来,高效率打新,融资融券已经不可或缺。从T-2日持有市值才能参与打新,到T-2日前20个交易日的日均持有市值计算额度,为应对几经修改的新股网上申购实施办法,融资融券用于“打新”的小窍门也在更新换代。

对于资金充裕,但是市值不足以支持“顶格”打新的投资者,如果不愿意为了“凑市值”而买入股票,可以选择券源较丰富的融资融券标的股,在买入该股票后,做一笔相同标的的融券卖出,这样在锁定该股票风险的同时,也持有了一部分市值。这一操作可以在T-2日前20个交易日频繁操作,以获取更高的可申购额度。

对于持有股票不愿抛售,但又需要资金“打新”的投资者,可以将所持股票转入信用证券账户,获得授信额度之后,先融券卖出一只券源丰富的标的股,再融资买入同一标的,用买入的标的股直接还券,了结第一步的融券负债,这样融券卖出所得资金就可以解冻,直接在信用账户申购新股。

“此前沪市只能在普通账户进行打新,那么想要通过这一操作把资金转出需要达到300%的维持担保比例。如果杠杆放得比较高,这部分资金是无法取出的,会影响到融资融券工具性能的发挥。”前述营业部人士称。

昨日起,新一波新股来袭。至下周四,共有14只新股IPO密集发行重启。预计发行7.8亿股,拟募资45.6亿元。而14只新股中,8只拟登陆沪市。沪市信用账户开放“打新”,无疑对新股申购是正面利好。

据国泰君安测算,以6~8月IPO重启后前3轮新股网上/网下获配比例和平均中签率,假设网上申购比例最终为90%,则网上中签率为0.8%,网下中签率为0.35%。网上中签率远远超过网下,将吸引一些评级较低的机构更多倾向于加入网上申购。资金量远超一般个人投资者的参与者加入新股分食,被激活的融资融券工具属性将发挥更大作用。