中期票据等级 AAA 发行主体等级 AAA 评 级 展 望 稳定 发 行 主 体 神华集团有限责任公司 注 册 额 度 400亿元 本期发行规模 108亿元 本期票据期限 5年 基本观点

中期票据等级 AAA

发行主体等级 AAA

评 级 展 望 稳定

发 行 主 体 神华集团有限责任公司

注 册 额 度 400亿元

本期发行规模 108亿元

本期票据期限 5年

基本观点

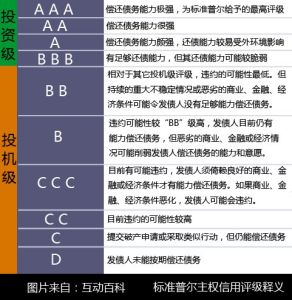

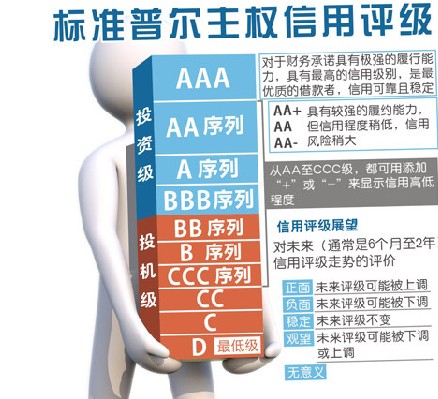

中诚信国际评定“神华集团有限责任公司2010年度第一期中期票据”信用等级为AAA,评定2010年神华集团有限责任公司(以下简称“神华集团”或“公司”)的主体信用级别为AAA,评级展望为稳定。本级别反映了公司极强的偿债能力。

中诚信国际肯定了公司资源禀赋和规模优势、领先的市场地位、煤电路港协同经营优势、很强的盈利能力和财务实力;同时我们也考虑了受宏观环境影响,煤炭和电力行业波动较大、煤炭行业成本上升以及公司在建项目投资金额巨大,在建项目尚有一定不确定性等因素对公司带来的影响。

优 势

资源禀赋和规模优势。神华集团是世界领先、国内最大的煤炭生产供应企业,也是国内最大的煤炭出口企业。公司拥有煤炭资源储量规模位居全国第一,公司主要煤炭资源具有煤层埋藏浅、煤层较厚、地质构造简单、地表状况稳定,大多数煤层瓦斯含量低等特点,资源和规模优势十分明显。

领先的市场地位。神华集团是国内最大的煤炭生产销售企业,市场占有率一直位列全国第一。2008年公司煤炭产量达2.81亿吨,占全国原煤产量的10.44%;2008年公司销售煤炭3.11亿吨,市场份额从2006年的10.03%稳步提高至2008年的11.65%,行业龙头地位更加巩固。

煤、电、路、港协同经营优势。公司主要业务包括煤炭生产、销售、电力生产、热力生产和供应,相关铁路、港口等运输服务。公司的煤、电、路、港业务皆具规模,煤、电、路、港一体化经营模式使公司业务之间形成明显的协同效应,提高了各项业务的效率,同时也降低了综合成本,增强了公司的盈利能力和抗风险能力。

很强的盈利能力和财务实力。公司盈利能力很强,2006~2008年连续三年营业毛利率均在45%以上。此外,2008年,公司EBITDA利息倍数、经营净现金流/利息支出和总债务/EBITDA分别为9.34倍、8.78倍和1.86倍,偿债能力很强,2009年9月底公司总资本化比率仅为29.74%,财务弹性很高,整体抗风险能力很强。

关 注

煤炭和电力行业与国民经济的增长具有强相关性。2008年下半年以来,受全球金融危机影响,我国经济增速放缓。尽管2009年以来我国实施的一系列宏观经济调控政策对主要耗煤和耗电行业起到了明显的拉动作用,但未来宏观经济政策的持续性有待观察、经济结构的失衡使得我国经济复苏依然面临不确定性,煤炭和电力行业需求的全面回暖取决于宏观经济形势走势。

煤炭企业面临成本上升压力。2006年以来,为保护煤炭资源合理开采、保障生产安全和提高资源利用效率,政府出台了一系列行业政策来提高准入门槛,增加煤炭资源的使用成本。2009年,矿产品增值税税率从13%恢复到17%,进一步增加了煤炭企业的生产成本。价格调节基金开征和资源税的改革将进一步增加煤炭企业的生产成本。

公司在建项目投资额巨大,且存在一定技术和市场风险。公司主要业务板块均有较多在建工程,未来几年平均每年投资规模将高于前几年的水平,公司资金压力将增大。同时煤化工项目存在一定的技术和市场风险。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆