近日,标普出具报告将太保产险和太保香港未来展望从“平稳”降为“负面观察”。太保昨日回应称,该集团一直保持着充足的资本实力,2017年上半年,该集团综合偿付能力充足率从294%提高至297%。非标资产配置增加、 ...

近日,标普出具报告将太保产险和太保香港未来展望从“平稳”降为“负面观察”。太保昨日回应称,该集团一直保持着充足的资本实力,2017年上半年,该集团综合偿付能力充足率从294%提高至297%。非标资产配置增加、寿险准备金提取增加等因素并不会必然导致集团整体资本实力下降。

据了解,标普下调上述评级的主要理由为:太保集团整体风险资产配置增加,且太保寿险准备金增加超预期,预计未来两年公司资本实力将有所下降。

太保称,今年以来公司加大非标资产配置不会增加信用风险暴露,且符合寿险资金负债久期长、账户流动性强的特点,公司流动性风险在可接受范围内;寿险准备金提取增加也并不必然导致利润减少,寿险业务结构和质量持续改善,总体业务盈余能够支持公司业务发展。

太保披露的数据显示,截至2017年6月末,非标资产占投资资产比重为19.6%,较2016年末提升6.4个百分点,主要为债权计划、信托计划、商业银行理财产品等。

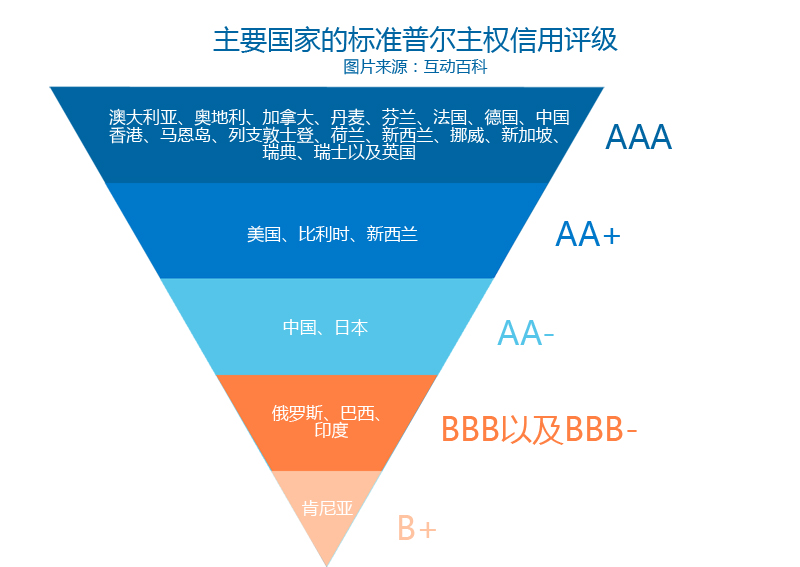

太保表示,非标固收资产作为债券等传统固收资产的替代,具有一定的流动性溢价和更高的收益率,且通常含有信用增级条款。总体上来看,相同信用评级的非标固收资产较传统固收资产的信用风险更低。截至2017年6月末,在具有外部信用评级的非标资产中,AAA级占比达95%。

从配置结构来看,太保亦认为,非标资产主要配置在寿险公司长负债久期的账户中,流动性压力在可承受范围之内。此外,该公司银行理财产品占比达11.6%,期限一般在1年以内,且均为国内大型银行所发行,因而不仅信用风险可控,对流动性影响也较小。从同业比较情况来看,太保非标资产总体配置比例在上市同业中处于中等水平。

太保同时认为,寿险公司利润应结合当期保费收入、业务支出、投资收益、准备金提转差等因素的变化综合判断。2017年上半年准备金增幅大于保费增幅,主要由于退保支出同比负增长,导致准备金增加。2017年6月末,太保寿险净利润为43.8亿元,同比增长 3.2%。太保预计,2017年下半年750天移动平均国债收益率曲线降幅将明显小于上半年,曲线变动对下半年利润的负面影响将显著小于上半年,将进一步提升寿险公司的利润。

此外,太保表示,近年来公司寿险业务结构和业务品质持续改善,总体业务盈余能够支持公司业务发展。预期未来随着利率企稳回升,公司偿付能力将得到更有力支撑。