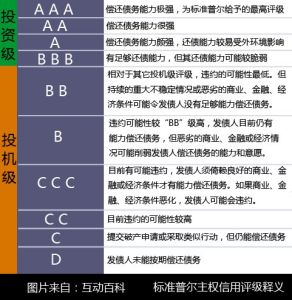

日前,标准普尔宣布上调宝龙地产(HK.1238)评级,长期企业信用评级从B升至B+级,优先无担保票据评级由B-升为B级,评级展望稳定。标普报告称宝龙在未来两年内会继续降低杠杆水平,且随着公司加大其不断扩大的投 资 ...

日前,标准普尔宣布上调宝龙地产(HK.1238)评级,长期企业信用评级从B升至B+级,优先无担保票据评级由B-升为B级,评级展望稳定。标普报告称宝龙在未来两年内会继续降低杠杆水平,且随着公司加大其不断扩大的投 资物业组合,收益稳定性和偿债能力将实现重大改善和提升,故上调宝龙评级。

标普预计,宝龙地产的经常性租金收入将继续在未来两年以每年25%的速度增长。截至目前,宝龙在营商业综合体33座,营运面积超350万平方米,根据公司《新五年发展规划》,计划在2020年之前,在营商场增加到约50座。随着商场数量的增加,公司的经常性租金收入(不包括管理费用)将覆盖超过一半的利息支付。鉴于其稳定性和物业投 资组合进一步强化,标普持续看好宝龙发展,并将其评级上调。

标普同时认为,宝龙在增加商场数量的同时,资产质量也进一步提高,新增商场大多在需求较强的高端城市,尤其是上海和杭州。自2013年12月以来,宝龙在上海开设了六家新商场,在杭州开设了四家。这些新购物中心通常的成本收益率超过11%。公司已开业的上海七宝宝龙城、杭州滨江宝龙城和即将开业的厦门宝龙一城等标杆项目目前已形成了相互影响、多功能、高效率的综合集群,涵盖办公楼、高端酒店、购物中心、美术馆、艺术中心等多种业态。

为此,宝龙地产总裁许华芳日前在接受媒体采访时表示:"这种综合集群带来了规模效应,尤其在综合体中商业与文化的结合正在进一步实践与验证,宝龙会一直支持与追求这种开发运营模式,并以此创新商业发展模式。"

标普对宝龙地产展望稳定也反映了对公司稳步发展,增加经常性租金收入,同时持续降低融资成本、优化债务结构,良好控制财务杠杆的期望。标普也预测公司物业销售将保持平稳增长。

据悉,宝龙地产今年十月份实现合约销售金额约为人民币27亿元,合约销售面积约为213926平方米;年累计实现销售金额约为人民币160.31亿元,年同比增长21.4%;年合约销售面积约为1223103平方米,年同比上升10.7%。根据宝龙地产公布2017年中期业绩数据,公司上半年的商业效能持续高增长,抢滩新零售引领行业升级。同时,毛利率高达36.2%,保持行业领先水平。

此前穆迪亦上调宝龙地产评级,长期企业信用评级从B2升至B1级,优先无担保票据评级由B3升为B2级,评级展望稳定。如今,标普也提升评级反映了权威评级机构对宝龙未来将保持稳健、快速发展的信心。