在经历了去年底债券大跌,融资成本大涨和今年初冷清开局后,到中国债券市场发债融资的企业最近又多了起来。 彭博汇总数据显示,2017年一季度不含同业存单和可转债的信用债发行约1.38万亿元人民币,为2014年以 ...

在经历了去年底债券大跌,融资成本大涨和今年初冷清开局后,到中国债券市场发债融资的企业最近又多了起来。

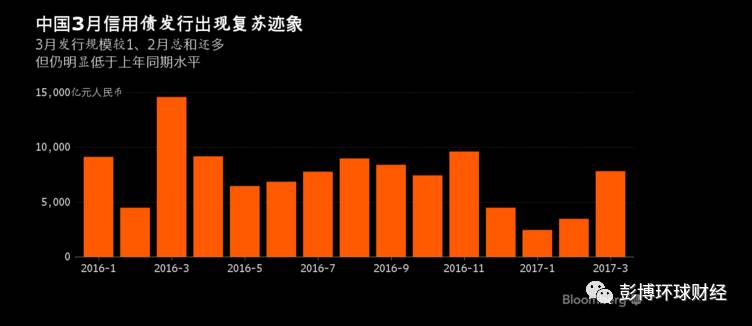

彭博汇总数据显示,2017年一季度不含同业存单和可转债的信用债发行约1.38万亿元人民币,为2014年以来最差的一季度表现。不过,市场在寒意中也能读到春天的讯息--3月份信用债发行量大幅回升至7849亿元,已超过1、2月发行规模的总和。

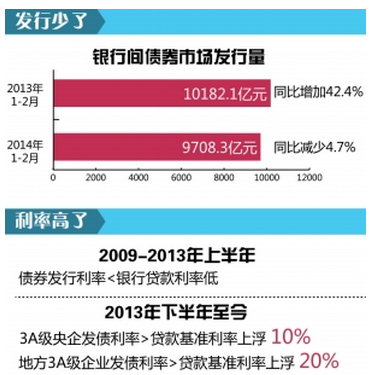

中国债市场经历了去年底的债灾后,部分信用债收益率走升近100个基点。融资成本跳涨令部分企业发行人转向银行贷款等渠道融资,信用债发行规模尚不及到期量。央行社融口径统计的信用债净融资去年12月起出现了历史上首次连续3个月为负值的情况。

中国央行今年以来已两次上调资金投放利率,同业存单收益率高企,银行自身成本压力上升,而企业发行人年内3.6万亿信用债到期后滚动融资压力渐近,3月份信用债发行已悄然回升至去年11月以来的最好水平,但较去年3月约1.5万亿元的高峰尚有差距,亦低于去年前11个月的月均发行额。中信证券明明、澳新银行David Qu、兴业证券唐跃等分析师在均预计,二季度信用债发行继续回暖。

“净融资缺口是暂时的尴尬”,中信证券固定收益研究主管明明在采访中表示,“预计未来随着发行人与投资人都适应目前的利率水平,叠加理财与存单利率倒挂得到缓解,发行回暖指日可待。”

贷款划算

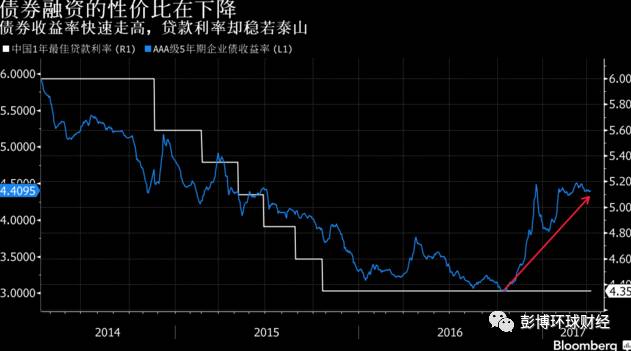

中国央行自去年8月开始通过拉长逆回购期限来抬升货币市场利率,今年伊始又两度上调逆回购和MLF等定向工具操作工具至少20个基点;受此影响,AAA级5年期企业债收益率去年8月底以来走高约130个基点,而存贷款基准利率2015年后未作调整。

“央行提高了银行间资金成本,但是没有调整存贷款利率,所以对于企业来说,发债不如贷款”,三菱东京日联银行(中国)首席金融市场分析师李刘阳对彭博称,这是一季度债券发行锐减的重要原因。

明明也指出,“发行人并不是只有债券融资一个渠道,推迟发行意味着性价比上倾向于选择贷款”,据他调查,即便是发债利率远高于同等级平均水平的发行人,在当地银行贷款利率基本也都是基准利率。

虽然对一些企业而言,眼下发债不如贷款划算,然而并非所有企业都能轻易获得银行授信。唐跃便指出,中高等级发行人更易获得贷款,且本身现金流较好,因此信用债供给减少可能更多体现在这类债券,需求将推动中高等级信用债收益率随供给减少走低。

难超去年

尽管澳新银行驻上海市场经济学家DavidQu认同二季度中国债券发行会复苏的观点,但他同时指出,由于房地产企业和融资平台发债受限,整体发行规模还是难以恢复到去年上半年的水平。

企业债券发行意愿的降低,加上监管趋严,一些行业或企业发债困难,将对2017年的债券发行形成制约。申万宏源固定收益研究主管孟祥娟对彭博表示,“全年很难维持去年那么高的增长了。”

中国境内公募债券市场规模2016年末增长近六成至35.86万亿元;其中,信用债发行规模同比增长11%至9.25万亿元,2015年和2014年的增速分别为39%和45%。

兴业证券首席固定收益分析师唐跃还指出,去产能环境下投资需求不济,也使得今年信用债发行规模不会超过去年。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆