穆迪最新发布的中国寿险业研究报告显示,中国寿险公司正趋向风险较高的资产配置,以期支撑其业务增长及投资回报。此举尽管可能带来一定的财务及战略利益,但是却令信用状况承压,具有负面影响。 其他投资 ...

穆迪最新发布的中国寿险业研究报告显示,中国寿险公司正趋向风险较高的资产配置,以期支撑其业务增长及投资回报。此举尽管可能带来一定的财务及战略利益,但是却令信用状况承压,具有负面影响。

其他投资

及股票敞口增加

穆迪报告显示,中国寿险公司不断增加对于其他投资类和股票的资产配置,这意味着中国寿险公司正趋向风险较高的资产配置。

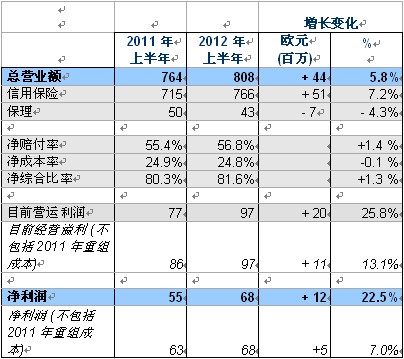

根据保监会口径,保险资金投资的分类有四大类,分别是银行存款、债券、股票和证券投资基金以及其他投资。

据统计,其他投资类和股票这两类风险较大的投资项目,2016年11月底在中国寿险业已投资资产中占49%,远高于2013年底27%的水平。此类投资通常包括项目债权投资和长期股权投资,尤其是对银行及房地产企业的股权投资。

比如,“其他投资”会削弱寿险公司的流动性状况。特别是项目债权投资通常无法通过市场进行交易。此外,对养老社区及医疗保健项目的投资往往需要较大的前期现金投入,但未来现金流预测具有不确定性。

而股权投资的增加,行业盈利能力及资本状况对资本市场的波动变得越趋敏感。

寿险资产配置

整体风险趋升

穆迪分析师表示,资产配置变化令资产质量、资本充足性、盈利能力和流动性这4项主要评级因素承压,而上述4项主要评级因素是穆迪对寿险公司评级方法的核心。

“寿险公司正越来越倾向于大额投资单一股票,而不是采取分散投资组合的方法。这加剧了其对某些行业的集中度风险,特别是对银行业和房地产业的风险。”上述人士表示。

这一现象也被业内人士的观点所证实。日前,由证券时报面向国内20位保险机构投资者调查的2017年《中国保险投资官调查》结果也显示,45%的受访者认为2017年保险公司资产组合的整体风险会上升,40%的受访者认为会维持,仅有15%的受访者认为资产组合风险会下降。

“若此类资产配置进一步增加,而同时资本及流动性状况未能相应增强,则可能会导致针对中国寿险公司的负面评级行动。”穆迪分析师表示。