随着北京市近日完成105亿元地方政府债券发行,全国首批地方政府债券自发自还10个试点省(市)已有8个完成发行。本轮试点的特点是引入了市场评级和信息披露制度,这有助于限制地方投融资活动的过度扩张。但从已发 ...

随着北京市近日完成105亿元地方政府债券发行,全国首批地方政府债券自发自还10个试点省(市)已有8个完成发行。本轮试点的特点是引入了市场评级和信息披露制度,这有助于限制地方投融资活动的过度扩张。但从已发行债券来看,试点省(市)普遍采取的高评级、低利率方式遭到质疑,专家认为,“市场化发行方式”却非“市场化价格”,因此还需进一步实现全面市场化。

引入信用评级和强调信息披露

自2014年5月起,上海、浙江、广东、深圳、江苏、山东、北京、江西、宁夏、青岛10个省(市)政府开始试点债券自发自还。6月23日,广东省招标发行了今年首只自发自还的地方政府债券。

地方债自发自还与以往相比的最大不同之处在于,引入信用评级和强调信息披露。从目前已经披露债券评级报告来看,尽管8个地区经济发展程度不同,信用评级机构也不相同,但无论是发达地区的北京、广东,还是西部地区的宁夏,8个地区政府债券都获得AAA的最高信用评级。

这引起了一些学者的质疑。上海财经大学公共经济与管理学院副教授郑春荣认为,在地方政府资产负债表等基础数据尚未公布的情况下,评级结果的可信度有待商榷。

但也有专家认为,由于试点地区发行的债券规模并不大,且省级政府拥有该省财政资金集中处置权,偿债能力应该能保证。无论评级结果如何,引入评级本身就意味着中国地方债管理越来越强调市场约束,有利于形成一种公开透明的运作机制。

风险高于国债利率却看齐国债

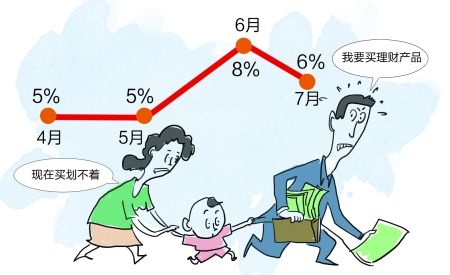

北京此次发行的政府债券分为5年、7年、10年三个品种,对应分招标利率分别为4.00%、4.18%、4.24%。而8月20日中债收益率曲线显示,5年、7年、10年国债对应的收益率分别为4.013%、4.192%、4.2523%。

一般而言,地方信用会低于国家信用,地方政府债券风险应高于国债风险。因此从理论上来说,为了让市场接受相对更高风险的地方政府债券,应该支付更高的利率。但实际情况是,地方政府债券利率普遍较低。

采取了“市场化发行方式”,却没有获得“市场化价格”,这被认为是市场还没有充分发挥作用。一种解释是,由于地方自主发债的承销商往往是与地方政府关系密切的金融机构,尤其是商业银行。为与地方政府长期合作,承销机构以较低价格承接债券也在情理之中。

尽管发行价格存在些许瑕疵,但标准普尔信用分析师钟良认为,由于此轮改革具有全面性,重视透明度,因此预计改革将在未来3年内显著改变地方政府的借款方式。

招商银行金融市场部高级分析师刘东亮认为,只要试点地区能够顺利完成发债,就已经达到了首批试点的目的。随着试点的扩大、配套制度的完善,债券价格将逐步回归市场化。

试点解决地方债务风险还不现实

目前,试点地区的债券发行工作进展顺利。然而,指望自发自还试点全面解决地方债务风险问题还不现实。

兴业银行首席经济学家鲁政委认为,在地方政府预算尚无硬约束情况下,如何给地方政府信用评级仍是挑战,阳光举债改革是循序渐进过程。

国务院批转国家发展改革委《关于2014年深化经济体制改革重点任务的意见》提出,“规范政府举债融资制度,开明渠,堵暗道,建立以政府债券为主体的地方政府举债融资机制,剥离融资平台公司政府职能”。

安邦咨询高级研究员贺军认为,开明渠与堵暗道的政策效果存在时间差。“堵”很容易,但“开”要发挥作用则不容易,培育新的地方政府举债融资机制需要时间。

在2014年4000亿元地方债发行规模内,10个地区试点地方政府债券自发自还的总规模为1092亿元。这与地方实际需求相比还有很大差距。

财政部部长楼继伟在接受采访时表示,未来地方政府债券自发自还试点还将继续扩大,同时要做好两项基础性工作。一是推行权责发生制的政府综合财务报告制度,即政府的“资产负债表”;二是建立健全考核问责机制,倒逼政府珍惜自己的信誉,自觉规范举债行为。