●由于一国机构、企业评级不得超过该国主权评级。因此,中国的企业、机构普遍是不值得信任的BBB以下的“投机级”。一方面将中国金融机构定为“垃圾等级”,另一方面却高调肯定中国金融机构参与国际化

●由于一国机构、企业评级不得超过该国主权评级。因此,中国的企业、机构普遍是不值得信任的BBB以下的“投机级”。一方面将中国金融机构定为“垃圾等级”,另一方面却高调肯定中国金融机构参与国际化的努力,并示意只要积极参与国际化,引进海外投资者,就能获得更高评级。

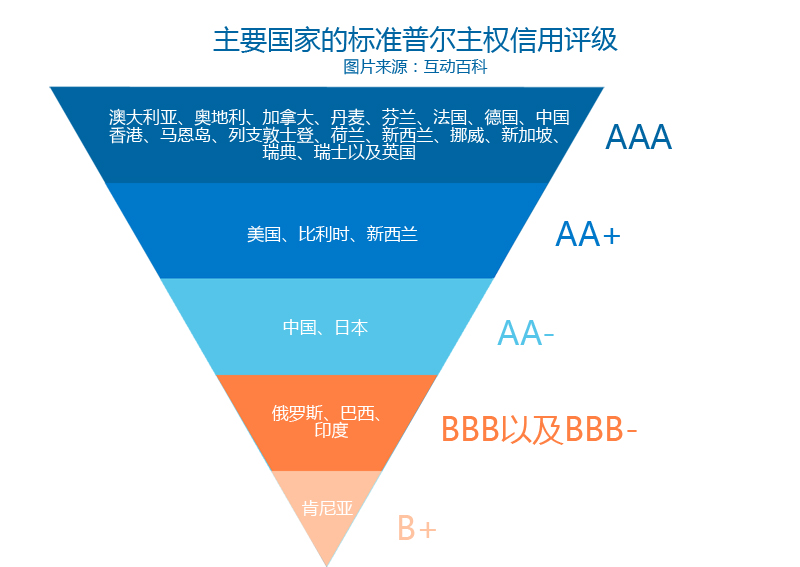

多年来,三大机构长期坚持以美国的价值观来审视亚洲文化与市场环境,以至于它们对亚洲进行评级时总是“另眼相看”,对中国则更是“特别关注”。中国经济高增长和良好发展预期全球为之瞩目。中国的外汇储备超过2万亿美元,国外净资产占GDP的36%,只有挪威、瑞士、日本、香港和新加坡这几个高评级的发达经济体,才拥有堪与中国一比的国际投资状况。

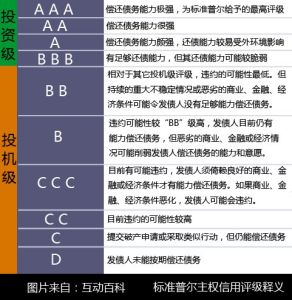

但是,2004年前,标准普尔始终维持其对中国主权信用评级10年不变的BBB级(“适宜投资”的最低限)。由于一国机构、企业评级不得超过该国主权评级。因此,中国的企业、机构普遍是不值得信任的BBB以下的“投机级”。2004年迫于中国的压力,标准普尔将中国的主权评级调升到BBB+,2005年调为A-;2006年再调为A。2008年8月,在美国次贷危机的冲击下,整个发达国家经济风雨飘摇,新兴大国成为全球经济汪洋中为数不多的安全岛,而中国更是全球经济冰河中极少的阳光地带,如此标准普尔才把中国的信用评级由A调至A+。具有浓重讽刺意味的是,当被评为“顶级”债券成为废纸,长期拥有AAA评级的美国请求拥有A+评级的中国营救之时,谁虚谁实,不言而喻。大债权国与大债务国之间信用等级倒挂,不仅显示的是信用等级的荒谬与可笑,而且导致中国政府、特别是企业海外融资成本大大增加,严重影响中国政府和企业的国际形象。当然,未来中国的主权信用等级也有可能上调,但是依照三大机构的主权信用评级标准,中国根本不可能获得AAA等级。而负债累累几近破产的美国却长期坐拥AAA等级,毫无降级之虞,如此美国每年可以节省数千亿美元的利息支付,而这本应是中国等债权国的合理、合法收益。

三大机构不仅影响中国的融资成本与国家形象,而且还积极引导、诱导中国经济的发展方向,尤其是金融自由化方向。2003年底,标准普尔宣布除国家开发银行和中国进出口银行两家政策性银行以外,其余的13家商业银行都在BB以下,不具备投资价值。有意思的是:一方面将中国金融机构定为“垃圾等级”,另一方面却高调肯定中国金融机构参与国际化的努力,并示意只要积极参与国际化,引进海外投资者,就能获得更高评级。于是乎,中国金融机构都努力随着吹笛者的节奏而起舞,纷纷股改上市、走向国际,引进境外投资者。而相互间的恶性竞争又给境外投资者压低中国金融机构的报价提供便利。2005年10月27日,中国建设银行在香港的公开发行价格是每股2.35港元,而此前出售给战略投资者——美国银行的价格仅为每股1.19元。

三大机构利用中国金融领域对评级的不甚了解以及监管的漏洞,通过对中资评级机构的收购控制,令中资评级机构迅速边缘化。目前,三大机构已占据中国主要直接融资产品市场70%以上份额,广泛渗透到包括国防、能源、电信等战略行业在内的各行各业,并建立起包括重点骨干企业、地方政府、中央政府部门等主体在内的较为全面的中国经济数据库。中国信用评级业正继会计审计业之后,面临三大机构全面掌控、垄断的危险。信用关系正在成为中国现代社会的经济基础,信用关系稳定直接关系到经济稳定、社会稳定乃至政治稳定。如今,美国已经掌握了中国评级话语权,掌控中国金融稳定的命门,直接威胁中国的经济安全。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆