展望2018年,经济增速下行压力犹存,监管放松的信号难觅,刚性兑付在逐渐打破的过程中,目前多数机构对未来一年信用债的预期整体偏悲观,信用债收益率有再创新高的压力。 市场人士认为,尽管过去一年信用债经 ...

展望2018年,经济增速下行压力犹存,监管放松的信号难觅,刚性兑付在逐渐打破的过程中,目前多数机构对未来一年信用债的预期整体偏悲观,信用债收益率有再创新高的压力。

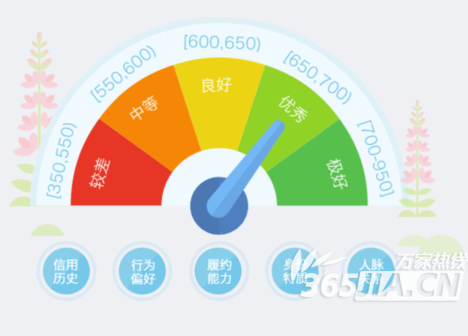

市场人士认为,尽管过去一年信用债经历明显调整,但当前信用利差仍处于历史中位偏低水平,对未来可能面临的信用风险、监管风险和流动性风险覆盖不足,后续信用利差有进一步走阔并加剧分化的风险,尤其低评级和长久期信用债面临更大的调整压力。

信用利差大概率走阔

中金公司的最新调查结果显示,50%的绝大多数投资者认为,2018年,以AA+中票为代表的信用债信用利差整体将“明显扩大”,32%的投资者选择“基本持平”。这一调整结果也代表了当前多数机构对2018年信用债的判断。

中金公司在点评中称,2018年信用利差扩大的风险较大,因资管新规等金融防风险政策弱化了信用债的需求群体,收缩了再融资的渠道,过去多年推动信用利差维持低位的三大因素--违约少、杠杆容易、需求力量膨胀均出现了弱化。

尽管机构普遍认为信用利差将面临结构性调整,但对年内变化的节奏存在一定分歧。如申万宏源认为,2018年的信用利差变化节奏先下后上,等级间利差走阔。上半年在信用债供给仍然较少的情况下,预计信用利差仍然稳定在较低位置甚至继续收窄,5月以后企业偿债及再融资压力显现,行业内主体分化加剧,同时理财、刚兑、资管监管政策细节逐步落地,可能出现赎回压力,利差上行压力较大。

民生证券则认为,2018年信用利差上半年压力大于下半年,在利率品大幅调整的压力下,信用品由于流动性差调整相对滞后。预计上半年信用利差在流动性和信用风险压力下有走阔的趋势,后续逐步回暖,期间也伴随着高收益债的投资机会。

分化将进一步加剧

尽管2018年信用债收益率有再创新高的压力,但机构同时认为,信用利差抬升的过程中分化也将进一步加剧,尤其低评级和长久期信用债面临更大的调整压力。

“2017年信用债市场呈现三大分化:中上游盈利好转程度高于下游,信用资质国进民退,城投债区域间、不同行政级别间、个体间利差拉大,2018年上述三大分化趋势不改,企业属性和城投信仰之间的分化还将进一步加速。”海通证券表示。

中信建投证券同时指出,虽然2018年信用债市场面临监管加强以及信用风险增加的不利影响,但是当前信用债收益率已经处于历史高位,尤其是高等级短久期债券历史分位数更高,信用利差分化显现,高等级短久期债券信用利差保护相对更充分。预计长久期低评级风险更大,短久期高评级未来有望获得更大的配置需求。

投资策略上,综合机构观点,建议以高等级和中短久期品种为主展开配置。值得一提的是,机构普遍认为,城投债2018年出现违约的可能性很低,但短期仍建议高评级、短久期策略。