北京时间26日路透社称,中国财政部周四在香港发行20亿美元主权债券,这是中国13年来首次发行美元主权债券,吸引国际投资人争相认购,在周四开放圈购后的一小时内,认购订单金额已超过100亿美元,为发行金额的五 ...

北京时间26日路透社称,中国财政部周四在香港发行20亿美元主权债券,这是中国13年来首次发行美元主权债券,吸引国际投资人争相认购,在周四开放圈购后的一小时内,认购订单金额已超过100亿美元,为发行金额的五倍以上。

中国上次发行美元主权债券是在2004年,这次五年期及10年期各发行10亿美元,五年期债收益率较可比美国公债高出30-40个基点,10年期债收益率较美债高出40-50个基点。

“每个人都想拿到这个债券。息差很窄,但我们很有兴趣,因为在同样期限债券中,多次发行的风险很小,”Aberdeen Standard Investments基金经理人Edmund Goh称。

这次发行主权债券料将成为中国国有企业债的定价指标;中国国企在离岸债券市场的发行活跃程度,在亚洲名列前茅。

这些发行人现有债券的收益率之差缩窄,因市场预期中国主权债定价的息差比较窄。

自发行该主权债的消息本月稍早公布以来,中国进出口银行债券的收益率已经累计上涨10个基点,这些债券2022年到期,现在较美国公债收益率高出65个基点。该债券规模为11.5亿美元,今年3月发行,收益率之差85个基点。

“国企板块将从较紧俏的主权债定价中受益,我们或许看到该板块进一步上涨一些,”Goh说。

据IFR报导,债券发售之后,摩根大通的新兴市场债券指数(EMBI)预计会将其纳入。这意味着许多新兴市场基金为了追踪指标指数,也不得不购买,尽管这批债券没有信用评级。

受聘安排该交易的银行包括中国银行、交通银行、农业银行、建设银行、工商银行、中金公司、花旗集团、德意志银行、汇丰控股,以及渣打银行。

超五倍认购说明市场强烈看好

一般情况下,认购比例在1:3的主权债就说明已经得到了市场的一致看好。中国此次发行的主权债规模为20亿美元,在开放圈购后的一小时内,认购订单金额已超过100亿美元,为发行金额的五倍以上。说明本次中国发行的主权债得到了国际投资机构的强烈看好。

当前,美国五年期国债收益率交投于2.03%一线,十年期国债收益率交投于2.42%一线。

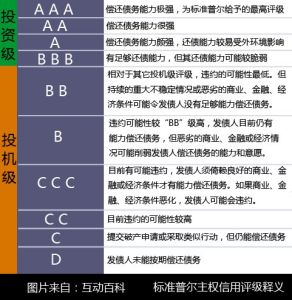

等同于AA级主权债

前不久,标普还将中国的评级降为A+。不过根据当前情况看,这批中国主权债券最终定价可能低于今年早些时候韩国发行的主权债,则将刷新亚洲债券发行记录。今年1月,韩国发行规模10亿美元的十年期美元主权债,票面利率2.75%,较同期美债高出0.55%。当时获得标普AA平均,较中国同期债券评级高出两档,与美债收益率之差是亚洲最低的。如果是这样的话,那么此次发行的债券实际上是让两级发行!

未通过三大评级机构

值得关注的是,中国这次推出的债券没有使用国际三大评级机构评级。

中国交通银行首席经济学家连平表示不使用国际评级公司提供的评级结果,并不影响此次主权债券的顺利发行。中国财政部于1993-2004年共发行了12期美元国债,累计规模67亿美元。截至目前本息均如期兑付,保持了良好的信用记录。而国际市场上成熟的专业投资者,都建立了内部独立的风险定价体系,会对中国的真实主权信用状况做出理性判断。

发行美元主权债券有助于提升海外市场对中国经济和主权信用的信心,并积累主权信用数据,推动国际投资者更好地认识中国、投资中国。今年以来,穆迪、标普两家国际信用评级机构调降了中国主权信用评级。上述做法基于西方发达国家经验、以惯性思维甚至可能略带偏见对中国进行主权信用评级,对中国经济的发展路径、增长模式、体制特点的认识存在局限性,忽视了中国经济良好的基本面和巨大的发展潜力,以及中国政府防控金融风险的能力,因而缺乏客观依据,是对中国经济金融的误读。因此,中国此次发行美元主权债券没有采用国际评级公司的债项评级。