根据基金仓位监测模型测算,截至3月14日,基金整体持股仓位85.5%,与3月7日测算结果相比减仓2.0个百分点,主动减仓1.8个百分点。沪深A股大幅下跌,经济数据趋于负面,信用风险担忧加剧,市场短期弱势难改,混合 ...

根据基金仓位监测模型测算,截至3月14日,基金整体持股仓位85.5%,与3月7日测算结果相比减仓2.0个百分点,主动减仓1.8个百分点。沪深A股大幅下跌,经济数据趋于负面,信用风险担忧加剧,市场短期弱势难改,混合型基金主动减仓幅度较高。

基金持股仓位测算的样本是全部已披露2013年四季报的开放式主动型股票基金和混合基金,采用截至3月14日的数据,基金整体持股仓位85.5%,与上一期测算结果相比减仓2.0个百分点,剔除各类资产市值波动对基金仓位的影响,主动减仓1.8个百分点。其中,股票型基金整体仓位89.7%,下降1.5个百分点,主动减仓1.3个百分点,混合型基金整体仓位79.3%,下降2.8个百分点,主动减仓2.6个百分点。

按照基金2013年四季度末资产净值规模进行排序,分别划分为四个规模区间。从分类汇总的结果来看,50亿元以上规模基金主动减仓幅度相对较高。其中,50亿元以上规模基金平均仓位86.2%,主动减仓2.2个百分点;50亿元至20亿元规模基金平均仓位85.6%,主动减仓1.7个百分点;20亿元至5亿元规模基金平均仓位83.3%,主动减仓1.1个百分点;5亿元以下规模基金平均仓位82.7%,主动减仓1.6个百分点。

从基金仓位分布结构来看,中低仓位的基金数量占比明显增加。其中,仓位高于90%的基金数量占比25.7%,减少4.1个百分点,仓位在80%至90%之间的基金数量占比37.7%,减少3.7个百分点,仓位在70%至80%之间的基金数量占比21.8%,增加5.0个百分点,仓位低于70%的基金数量占比14.7%,增加2.7个百分点。

从基金主动性调仓来看,主动减仓的基金数量占比略占多数。其中,主动加仓的基金数量占比47%,有42%的基金主动加仓幅度在3%以内,5%的基金主动加仓幅度在3%以上;主动减仓的基金数量占比53%,有25%的基金主动减仓幅度在3%以内,28%的基金主动减仓幅度在3%以上。

从基金公司来看,70家基金公司中有13家主动加仓,57家主动减仓,主动减仓的公司家数占绝大多数。管理规模前十名的公司,整体仓位由87.0%下降到84.8%,主动减仓2.1个百分点,减仓幅度略高于同业平均水平。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

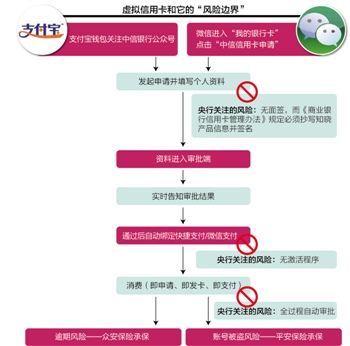

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆