信用衍生品的发展可以有效化解信用风险,美国市场经过20多年的发展,特别是次贷危机后,信用衍生品市场操作更规范更透明。中国市场目前还不具备发展信用衍生品的一些要素,特别是做市商制度、评级机构监管,以及 ...

信用衍生品的发展可以有效化解信用风险,美国市场经过20多年的发展,特别是次贷危机后,信用衍生品市场操作更规范更透明。中国市场目前还不具备发展信用衍生品的一些要素,特别是做市商制度、评级机构监管,以及公司财务制度、破产法等环节都还不完善

信用风险是金融市场最基本的风险,无处不在。如果信用衍生品市场非常发达,就可以把信用风险单独量化。在中诚信托事件上,如果有一种方式可以转嫁信用风险的话,对工行和中诚信托都有帮助。由此不难看出,中国金融市场对信用衍生品的需求是巨大的。

以一个例子来介绍信用衍生品。投资人A购买了公司B 1000万元五年期债券,公司B评级BBB,年利率10%。如果第二年由于种种原因公司B破产违约,资产被清算,一元钱的债券现在价值三角,如果不计第一年的利息收入,投资人A亏损700万元。所以如果投资人A愿意持有公司B五年期债券,但又担心公司B未来违约或评级下降的风险,可以用以下几种方法对冲风险:做空公司B股票、购买公司B的看跌期权、从担保人处购买公司B的保险(放心保)。

在成熟的金融市场中,有一种起到类似作用的金融工具叫作信用违约互换(CDS),投资人A可以从第三方处购买五年期信用违约互换保护,购买时需要对信用事件、违约、保费期限、保费价格和清算价格有明确定义。如果事先定义好的违约事件发生,第三方需要赔偿投资人A本金和清算价格的差额,即700万元;如果违约事件没有发生,投资人A需要定期缴纳保费,直到保期结束为止。

信用违约互换是基本的信用衍生产品,交易双方按照事先定义好的协议,买方定期付保费给卖方,如果在合同期限内事先定义的违约事件发生,则卖方赔偿买方损失,其参照物可以是公司债、主权债、市政债券或者银行贷款、资产证券化产品(ABCDS)等,还可以把CDS组合起来,建立定制的组合, 或者是建立标准化的CDS指数(CDX)。

国际互换与衍生品协会(下称ISDA)针对参加柜台交易的衍生品参与者,负责制定互换与衍生品的交易规则。在ISDA2003 版本中,信用事件的定义分为六类,分别是破产、到期不付、债务加速偿还、参照义务违约、主权债务的否认和债务重组。北美和欧洲的信用事件定义不同。在北美,破产和到期不付是主要信用事件;在欧洲,六类事件均适用。

成熟市场中的信用衍生品参与者很多,包括银行、对冲基金、券商、投资公司、养老金、企业、政府机构和评级机构。每个参与者在不同时期,因为各自经济利益和监管要求的不同,对信用衍生品的操作要求也随之不同。

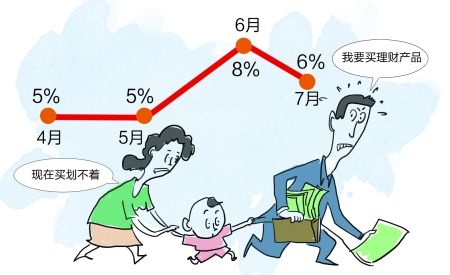

信用衍生品市场始于1994年,由JP摩根首先开发。1994年-2008年,信用衍生品市场经历了爆炸式的发展。据不完全统计,信用衍生品1996年总存量400亿美元,1998年3月涨至3000亿美元,2002年涨至2万亿美元,2003年涨至3.7万亿美元,2008年涨至62万亿美元,2012年下降至25万亿美元。从2002年至2006年,信用衍生品经历了野蛮式生长,券商和做市商卖出各种风险,什么风险都敢卖,多大的杠杆都敢加,曾经接触过杠杆可以达到100倍以上的产品。

信用衍生品爆炸性发展的主要原因有三个:一是市场需求大大增加,二是产品标准化,三是监管环境宽松。

过去十几年中在美国等成熟市场中发生了大量的违约事件,这对信用衍生品发展是一个很好的考验,促使ISDA协议逐步完善。2008年金融危机对信用衍生品的发展和监管更是起到了推波助澜的作用。2008年雷曼兄弟的破产,当时统计的雷曼兄弟持有的信用衍生品共计4000亿美元,实际债务有1000亿美元,按照ISDA 协议,雷曼兄弟CDS通过拍卖被置换,清算后价值1美元的CDS,投资人只能拿到0.09美元,亏损0.91美元。

金融危机后因为市场自身的反省以及监管机构的介入,衍生品市场操作更规范更透明。ICE、CME等几家机构开始扮演清算银行的角色,为市场提供统一的结算服务。2013年CDS指数交易要求通过这几家机构进行结算,大大降低了对手风险。

中国市场目前还不具备发展信用衍生品的一些要素,特别是做市商制度、评级机构监管,以及公司财务制度、破产法等环节都还不完善。美国经过20年的周期,违约和评级的数据逐渐健全,金融生态环境相比10年前有显著提高。(作者先后任职于多家华尔街金融机构,直接参与了多种金融产品的开发和交易管理,有从卖方到自营再到对冲基金的经验。过去两年,程沅在纽约野村资产管理公司旗下的对冲基金任执行董事

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆