银监会昨天在其网站公布了《商业银行信用卡业务监督管理办法(征求意见稿)》(以下简称《办法》),在9月2日之前向社会各界公开征求意见。《办法》对信用卡的营销、收费、催收管理等做了具体规定,旨在防范风险、保护持卡人的合法权益。《办法》规定不

银监会昨天在其网站公布了《商业银行信用卡业务监督管理办法(征求意见稿)》(以下简称《办法》),在9月2日之前向社会各界公开征求意见。《办法》对信用卡的营销、收费、催收管理等做了具体规定,旨在防范风险、保护持卡人的合法权益。《办法》规定不得向没有民事行为能力,未成年和没有稳定还款收入的人群发信用卡,向符合条件的同一申请人核发学生信用卡的发卡银行不得超过两家。(7月12日《都市快报》)

这个《办法》限制发卡的举措,让人高兴。长期以来,各大银行对员工的考核考绩中重要的一项内容就包括发卡量化指标。于是,各银行和其职员常常通过公私两条关系链无序推销本行银行卡,这种无节制的信用卡授信,固然使中国提前进入了信用卡“大国”,但是也给银行和持卡用户带来了潜在的风险。对银行而言,授信过度,导致恶意透支现象,使得银行坏账率增加。

据统计,截至2009年年底,全国信用卡发卡量为1.75亿张(目前1.9亿张),信用卡授信总额1.24万亿元,同比增加39.7%。然而,信用卡坏账率(逾期半年未偿信贷总额占期末应偿信贷总额比例)也同时持续上升。截至2009年第三季度末,信用卡逾期半年未偿信贷总额74.25亿元,比第二季度多增16.52亿元,增长28.6%,同比增长126.5%;信用卡逾期半年未偿信贷总额占期末应偿信贷总额的3.4%,比第二季度增加0.3%。另据《2010中国信用卡评测报告》,目前还存在相当数量的“睡眠卡”。

如此景象,当然是前些年银行放卡“大跃进”所造成的尴尬。这不仅是银行资源的浪费,关键是给个人信用带来了潜在的隐忧。可以说,有多少睡眠的银行卡,就有多少的个人信用在不知不觉中被抹黑。

哪里出了问题,就从哪里解决。银行限制发卡,尤其是不得向没有民事行为能力,未成年和没有稳定还款收入的人群发信用卡,向符合条件的同一申请人核发学生信用卡的发卡银行不得超过两家。算是银行发卡思路的理性回归,也是对持卡用户善意的信用保护。这种从源头上的节制避免了持卡人和银行的双重风险。

现在的问题是,以前银行所发的信用卡,所产生的信用问题由谁负责?《办法》并未明确。事实上,信用开所带来的很多风险,都是银行滥发信用卡所致。故而对于老卡的信用风险,银行不能甩包袱。《办法》规定,睡眠卡不收费,不激活不产生信用记录,这让人们欣喜。但这远远不够,已经在银行留底,或信用责任应有银行和吃卡者共同承担的信用卡信用问题,《办法》能不能规定一并格式化调。这样,银行和持卡者的关系才是全新和平等的,双方之间的信用关系才能理顺。

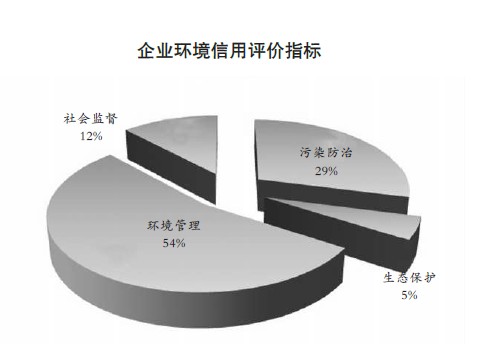

不要忘了,中国的信用体系建设已经飙上了快车道,个人征信系统已经完全实现了数字化和网络化管理,关于个人隐私信息、信用记录处理已经有法治层面的规范。个人所持信用卡,正是体现个人征信的载体。目前,公积金缴纳信息和贷款信息已经进入了征信系统。法院的行政执法记录、税务上的偷漏税记录以及环保纪录也有望纳入征信系统。

在此语境下,银行更应谨慎而为,仅仅靠限发信用卡还远远不够。关键是对持卡者的个人征信抱持负责任的态度,认真清理因银行过失而导致的个人征信瑕疵,格式化掉不合理的低版本征信系统,重构银行和持卡者都采信而且权利义务对等的信用体系。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆