一、当前我国消费信贷中个人信用体系的概况 所谓个人信用体系,即个人信用制度,是指个人通过信用方式获得支付能力而进行的一种消费投资和经营的制度体系,它使个人不仅单纯根据劳动报酬进行支付,而且也可通过信用方式获得支付能力。目前,我国在这方

一、当前我国消费信贷中个人信用体系的概况

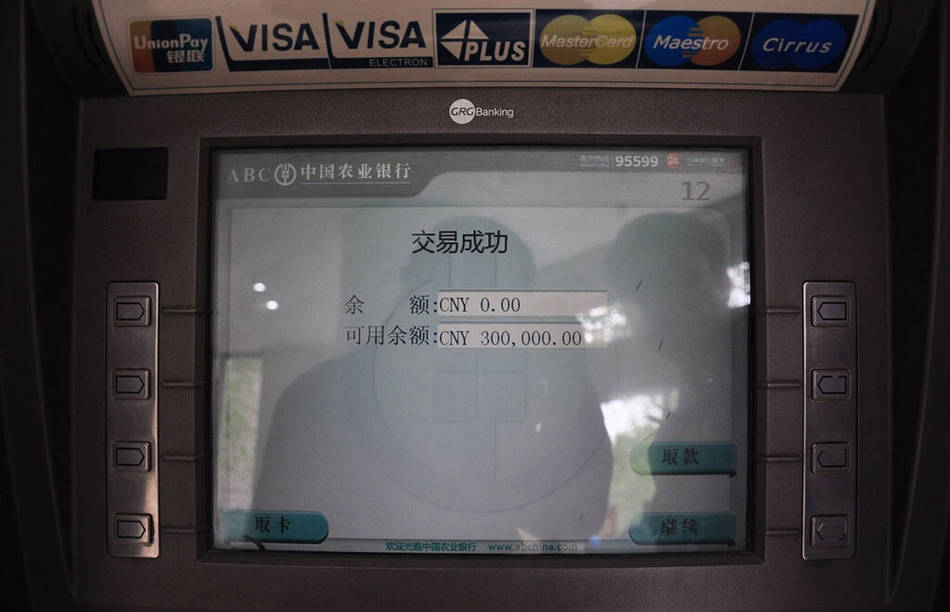

所谓个人信用体系,即个人信用制度,是指个人通过信用方式获得支付能力而进行的一种消费投资和经营的制度体系,它使个人不仅单纯根据劳动报酬进行支付,而且也可通过信用方式获得支付能力。目前,我国在这方面的探索几乎是一片空白,个人信用制度缺失,个人信用无法评估,导致各家银行纷纷出台的消费信贷踯躅不前;各商业银行从1987年开始,陆续推出外销住房贷款、个人住房贷款、大额耐用消费品贷款、助学贷款等贷款商品,但目前我国消费信贷仍不足银行贷款总额的3%。个人信用制度的空白对消费信贷业务发展形成“瓶颈”制约,主要表现在:一方面,我国银行无法通过个人信用体系高效准确获得个人信用报告,其唯一的选择就是进行严格的信用审查,不可避免地对信誉良好的资金需求者也进行了不必要的资信审查,造成资源的浪费和低效使用,银行信息获得的高成本被转嫁到消费信贷者身上,从而使消费信贷资金价格偏高,制约消费信贷的发展。另一方面,作为资金需求者的消费者却因对银行可提供的消费信贷信息不灵以及繁琐的贷款手续、近乎苛刻的贷款条件,以及种种担保、抵押、保险、审核而兴叹。值得一提的是,2000年7月1日,由上海市政府扶持成立了上海市资信有限公司,开始着手构建我国个人信用制度的尝试和探索。

二、建立个人信用体系的现实需要

(一)信用报告机构的建立与完善,可以促进我国银行业经营效益的提高和经营规模的有效扩大。当信息双方无法有效进行信息交流时,唯一的方式就是建立信息中介机构,由其负责消费信贷需求者的信用调查并汇总编制个人信用报告,在消费者向银行申请信贷服务时,银行可向信用中介机构获得信贷申请人的信用记录,以弥补自身的信息劣势。此外,个人信用中介机构在信息获取上的专业化和规模效应,大大降低了单位信息获取成本,即使商业银行加上信息使用的成本,其最终信息获取成本也必然大大低于仅靠自身力量获取信息的成本,从而有利于实现信贷资金供求的有效配比和合理有效使用,增加商业银行的收益。

(二)建立完善的个人信用体系,有助于我国商业银行改善资产的单一化和传统化,提高金融资本的运作效率。我国商业银行所固守的传统经营理念是将金融资本用于发放生产信贷,专注于生产领域利润的分割。这一经营理念在当今是落后的,其弊端尽显无遗:一方面,资产过于集中于传统业务,使银行的资产风险高度集中,恶化了银行的安全性、流动性和效益性;另一方面,我国过高的居民储蓄倾向又加大了银行的经营成本。而若借鉴外国先进的投资理念和完善的制度体系,建立我国的个人信用体系,大力推行消费信贷业务,充分刺激广大居民潜在的需求,必然会促进商业银行与消费者的良性市场的建立,有利于商业银行优化资产结构,增加收益,防范金融风险。

(三)有利于促进我国商业银行在消费信贷领域与国际银行业的接轨。目前,西方发达国家个人消费信贷占信贷比重的30%以上,而个人信用记录的有无和优劣是能否得到消费贷款和分期付款优惠的先决条件,堪称一个人在社会中安身立命的“通行证”。在美国,每个有经济活动的人都有一个社会保障号码和相应的账户,该账户记录个人的每一笔收入、纳税、借贷、还款的情况。银行在接受客户贷款申请后通过统一联网的专用网络查询其信用情况,决定是否贷款,是否给予优惠,是否要密切关注其经济信用情况,乃至采取防范措施。此外,个人在申请工作、领取工资、租房、赋税时都出示和登记这个号码作为备用的资信调查。许多人爱护自己的信誉胜于爱护生命,尽力避免被打入“另册”。在我国加入世贸组织,面临国际金融业的严峻挑战时,顺应时代潮流建立个人信用制度,势必促进我国消费信贷业务与国际银行业的接轨,必然会极大地增强我国商业银行的竞争力。

(四)完善的个人信用制度可以为税收、金融和消费服务提供良好的基础保障。个人信用体系完善之后,银行就可以根据信用报告中介机构提供的个人信用评估资料,充分刺激和满足那些资信程度高、具备还款能力的消费者的贷款需求,并以此促进居民消费和银行消费信贷业务的快速、健康发展。此外,政府的福利政策、政府对市场交易规划的制定和秩序的维护、个人所得税的征收、经营性收入征税及整个社会的平稳运行都需要个人信用制度。由此可见,当个人信用制度为社会所认同时,就能建立良好的市场运行机制,并促使个人消费信贷业务及国民经济的全面发展,这是关系到社会各阶层的系统工程。 (五)个人信用制度的建立,有利于改善社会信用状况,净化金融环境。通过建立个人信用制度,实施强制性的法律法规来指导个人信用活动,规范当事人的信用行为,形成外部约束力量,依法惩治违约行为,从而有效增强个人守约意识,在全社会树立起“践诺守信”的良好的社会信用风气,从而极大地净化金融环境,为金融业的平稳运行创造良好的外部环境。

三、建立个人信用体系的构思

个人信用体系的建立,可以极大地促进消费信贷和国民经济的全面发展,是顺应时代潮流的必然和现实选择。然而,由于我国幅员辽阔、经济发展快慢不一、经济的地区差异很大,我国个人信用体系的建立不可能一哄而上,一蹴而就,而应该是循序渐进的过程。笔者认为,构建我国个人信用体系大致可分三步走:

第一步:选择试点城市,找准突破口。可选择个人信用基础较好、经济发达、地理位置优越、科技力量雄厚、人才济济、文化底蕴浓厚、人口整体素质高的大中城市特别是沿海发达城市,如:上海,广州等,在政府的支持下搞信用报告中介的试点,待其成熟之后,再向内地和西部地区推广,注意先沿海后内地,先城市后农村,逐步推广。

第二步:建立健全个人信用制度。选择好试点城市以后,要尽快召集有关经济金融界的人才、专家,借鉴并汲取国外有关个人信用制度的先进经验,结合中国国情和试点城市个人的信用状况,积极严格进行个人信用资料的调查与征集、设置个人基本账户、建立科学严谨的信用评估指标体系,从而建立一整套可操作性的具有中国特色的个人信用制度。第三步:不断强化信用报告中介机构的核心地位,逐步完善个人信用体系。首先,建立和完善个人信用法律制度,从法律上规定信用报告中介机构的地位,依法保障其合法权益,规范其经营行为。其次,进一步拓宽信用中介机构信息获取渠道,加强与银行、社会保险、医疗、税务等部门的联系与协调,以银行信用为基础建立信息资源共享系统。三是以信用卡为突破口,发展和创造新的信用工具,使信用渗透到经济生活的方方面面,成为国民安身立命的根本。这样,信用报告中介机构的核心地位必然将得到巩固和加强,个人信用体系也将日趋完善和成熟。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆