国家金融与发展实验室理事长李扬在博鳌亚洲论坛上明确指出,中国现在杠杆率已经得到有效控制,2018年在“非常强的政策指引下会有进一步下降”。但是,中国居民储蓄存款增长率首次表现为负数,“这是一个非常危险 ...

国家金融与发展实验室理事长李扬在博鳌亚洲论坛上明确指出,中国现在杠杆率已经得到有效控制,2018年在“非常强的政策指引下会有进一步下降”。但是,中国居民储蓄存款增长率首次表现为负数,“这是一个非常危险的信号”。如果中国居民成为负债部门,那么,中国经济发展一定会出现问题。

这是中国金融专家对我国金融领域存在问题发出的警报。中国经济和西方国家经济有所不同,中国经济是储蓄经济,居民的负债率很低,绝大多数居民拥有存款,而地方政府和企业的负债率相对较高。由于国家严格控制企业和地方政府的负债规模,保护居民的存款,因此,中国经济风险始终控制在安全的区间。

但是,如果居民存款大幅度减少,居民为了购买不动产或者股票而大肆举债,那么,中国经济就会出现空心化现象。换句话说,地方政府难以及时从银行获得贷款,企业无法从银行获得贷款。为了解决经济发展中出现的资金短缺问题,政府一定会实行宽松的货币政策,而这样一来,必然会引发通货膨胀。

为了维护中国经济体制,确保中国经济体系不会因为居民负债率过高而出现系统性的风险,政府必须采取切实有效的措施,增加居民的存款,而不是鼓励居民将资金从银行取出,用于投资不动产或者购买股票。

当前在中国经济学界存在许多似是而非的观点。一些学者认为,同样是大学毕业生,之所以有的大学毕业生成为富豪,而有些大学毕业生成为打工者,就是因为他们的金融观念不同。如果大学毕业生敢于贷款购买不动产或者投资理财,那么,他们就可以利用资本市场获取更多的财产性收入;如果大学毕业生只是满足于将自己的收入存入银行,由于银行存款利率相对较低,在某些时期银行存款利率低于通货膨胀,结果导致银行存款非但没有增加反而相对减少。只有鼓励大学毕业生从事金融理财活动,才能提高他们的财产性收入,才能搞活中国的经济,才能使中国市场经济活跃起来。

这种观点值得商榷。如果所有的大学毕业生将自己的存款从银行取出,进入资本市场投资,那么,必然会导致资本市场价格上涨,必然会出现泡沫现象。中央政府之所以采取一系列宏观调控措施降低系统性金融风险,就是要防止中国资本市场出现过度投机现象。中央政府之所以采取切实有效的措施对我国房地产市场实施宏观调控,就是要防止房地产成为投资产品而不是消费产品。

投资房地产的确能获得巨额收益,这一点已经被我国房地产市场发展历史所证明。但是,这样的经济发展模式不可持续。当大量资金转化为钢筋水泥,矗立在城市街头的时候,带来的不是经济的快速发展,而是资金的沉淀。

中央政府把降低金融风险作为经济工作三大任务之一,就是已经看到中国经济发展中出现的问题,担心大量资金进入中国不动产业,使中国的经济步日本之后尘。中国政府应当通过大幅度提高存款利率等方式,鼓励居民将资金存入商业银行,由商业银行按照谨慎稳健的原则发放贷款,促进中国工业和农业的发展。

直接投资对中国经济发展具有重要作用。但是,中国在发展资本市场过程中,必须看到资本市场对传统经济的负面影响。如果借鉴西方发达市场经济国家特别是美国资本市场的发展经验,促进中国资本市场快速发展,而没有看到金融经济对传统经济的腐蚀作用,为了提高金融服务业在国民经济中所占的比重,而大力发展金融服务业,那么,最终必然会导致大量资金在资本市场流动,企业的资金使用成本非但不会下降反而会大幅度提高。

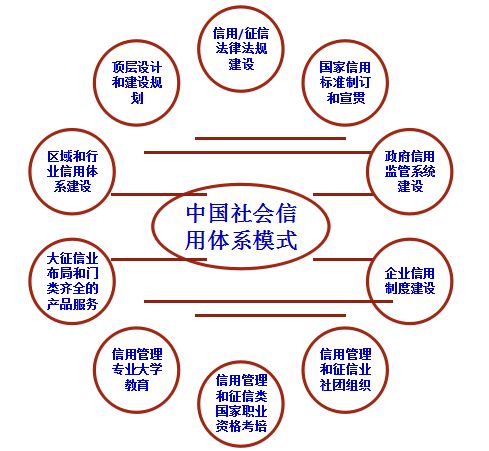

中国应当循序渐进地发展信用经济,努力维持传统的储蓄经济。如果在新旧经济转换的过程中处理不当,那么,有可能会引发大规模的金融危机。中央政府采取的一系列宏观调控措施正在发挥积极的作用,相信金融监管部门一定会加强监管,确保中国金融市场不会发生系统性风险。(乔新生,作者系中南财经政法大学教授)