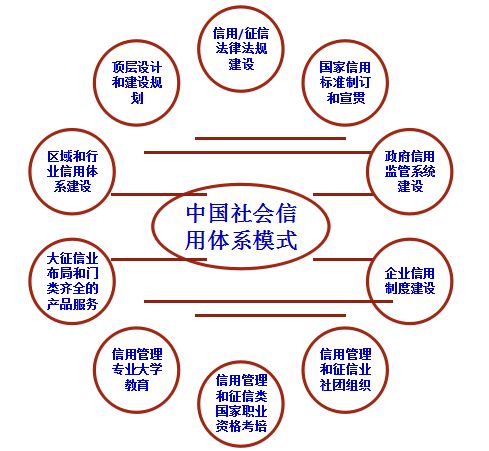

引进第三方服务机构,在市民中推广应用个人信用分,打造信用体验区、信用小镇……要落到实处,离不开先进的管理系统和精准奖惩的支撑。 构建社会信用体系,需要在实名制基础上形成“闭环”,每次交易都保证实名 ...

引进第三方服务机构,在市民中推广应用个人信用分,打造信用体验区、信用小镇……要落到实处,离不开先进的管理系统和精准奖惩的支撑。

构建社会信用体系,需要在实名制基础上形成“闭环”,每次交易都保证实名制,使得每个交易环节可以被追诉,能够积累信用值,这个信用体系最后能够反作用于公民行为,进而促进信用环境的优化。这一过程可以借助信息技术手段,比如二代身份证信息验证、双方互评体系和相应的保险赔付制度,来实现快速增信。

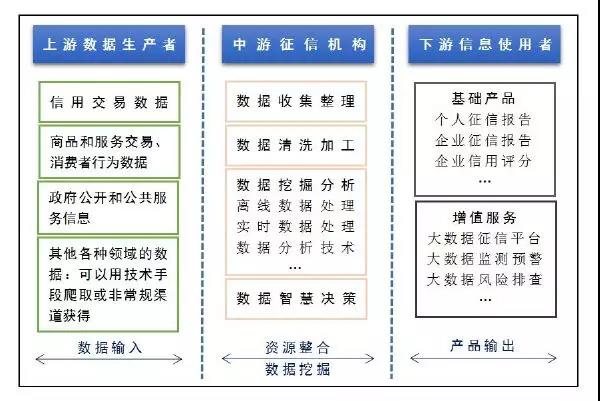

信用数据库的标准化是信用体系建设的基础。数据的标准化有利于各信用系统之间的信息共享,也让信息采集、储存、加工变得方便快捷。特别是政府的征信数据库,如果在信用领域实现数据共享,无疑将有力促进“信用惠州”建设。比如一个房东注册时,需要资质安全的评审,再比如当预订房子的时候,只要用一个身份证号码就能从身份证系统里读到信用信息等。如果这些都能够借助信息技术实现的话,会避免很多隐患。

每一次交易活动都涉及到多方参与者,每个参与者都要承担一定的信用责任。这一体系应建立相关信用管理机构,如行业诚信管理、信用中介机构管理、企业信用管理和消费信用管理等,并在执行过程中建立失信惩戒机制,对有不良信用记录的经济参与者予以惩罚,以加大失信行为的成本。

张全林

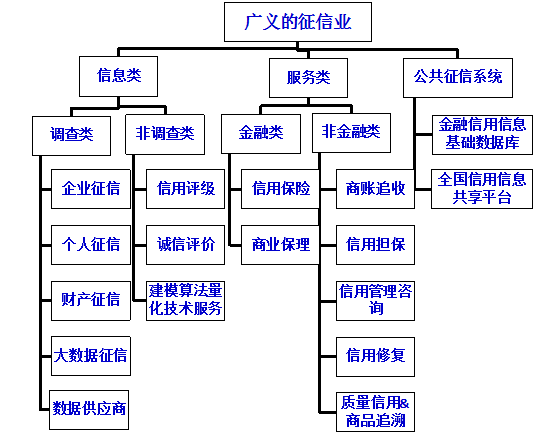

个人信用分是对个人征信信息的量化,便于更客观地了解信用主体的信用度,更有助于构建“守信受益,失信惩罚”的社会征信氛围。然而,由于我国社会征信体系尚不完善,征信服务在发挥防范信用风险、保障交易安全作用时,其自身存在的信用风险仍然值得警惕和防范。

征信机构的信用风险主要表现为信息安全和虚假信息。就个人信用分而言,尤须防范“分数作假”。个人信用分具有公开性和实用性,就更容易出现“分数交易”。有了个人信用分,条分缕析的征信信息可能就懒得去看了。这就给个人信用分与个人征信信息不对等腾出了暗箱操作空间,可能造成“信息失真,分数作假”的信用评价结果。

对此,一定要对信用作假的行为有所防范。征信机构监管部门应当依据《征信业管理条例》《公司法》《合同法》等法律武器,依法进行监管,及时给征信机构“打分”。可以采用企业报告、定期普查和不定期抽查等多种形式,形成监管压力,挤压信用水分。