1月16日,新开源(33.870, -0.15, -0.44%)又一次跌停了! 因筹划重大资产重组事项,经向深圳证券交易所申请,公司股票自 2017 年 3 月 27 日(星期一)开市起停牌的博爱新开源制药股份有限公司(简称“新开源 ...

1月16日,新开源(33.870, -0.15, -0.44%)又一次跌停了!

因筹划重大资产重组事项,经向深圳证券交易所申请,公司股票自 2017 年 3 月 27 日(星期一)开市起停牌的博爱新开源制药股份有限公司(简称“新开源”),在停牌长达近10个月后,于1月12日发布了关于公司股票复牌的提示性公告。

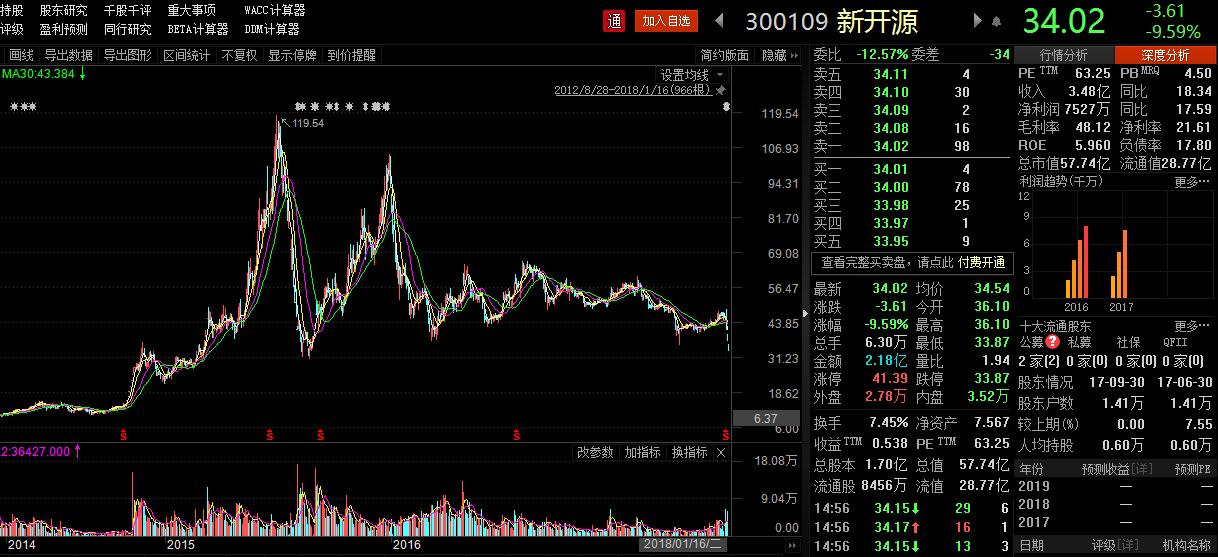

但该股票可谓遭遇了2018年“开门黑”,1月12日开市复牌就出现高台跳水,当日即跌停,股价为41.81元/股,跌幅10.01%。15日、16日又连续跌停,截至16日13时,封跌停板33.87元,跌幅9.99%,已从复牌时的46.46元/股跌至33.87元/股。

▲新开源复牌至1月16日股价走势及涨幅

而在2015年时,新开源股价曾一度涨超100元大关。

▲新开源2014年至今股价走势

遭遇连续三个交易日跌停,新开源于1月16日下午发布股票交易异常波动及风险提示公告称:新开源股票连续三个交易日(2018年1月12日、1月15日、1月16日)收盘价格跌幅偏离值累计超过20%,根据《深圳证券交易所交易规则》的相关规定,属于股票交易异常波动的情况。

然而,这一异常现象可能会让部分持股基金处境尴尬。

三家公募基金持仓 多只基金疑“踩雷”

公开数据显示,截至2017年9月30日,新开源基金持股情况如下:

三家公募基金共持有新开源183.40万股,占其总股本比例1.08%。其中,华夏基金持有新开源139.46万股,是公募中持股最高的一家公司。此外,大成基金旗下5只基金合计持有31.95万股,万家基金持有11.99万股。

虽然三家基金都不幸“买中”,但华夏基金无疑是最大输家。从复牌至今,以新开源每股下跌12.59元计算,华夏基金已损失1755.80万元。这样的损失事先是无法预见的,否则其就不会在新开源停牌之前进行加仓。

据相关资料显示,在2017年3月27日之前,华夏盛世混合持有的新开源股票数从2016年底的1.27万股增至139.46万股,一跃成为新开源的十大流通股东之一。

值得一提的是,除了新开源,华夏盛世混合从2016年就重仓的神雾环保(21.740, -2.42, -10.02%)(300156.SZ)和神雾节能(26.060, -2.90,-10.01%)(000820.SZ)也因筹划重大资产重组,自2017年7月17日起,双双宣告停牌。有了新开源的前车之鉴,这两只“神雾系”的复牌也值得关注。

作为一只偏股型基金,华夏盛世混合接连遇上重仓股票停牌事件,基金经理代瑞亮难辞其咎。该基金在2015年7月9日代瑞亮接管前尚拥有不错的投资回报能力,其接管后则一直处于亏损状态。

▲华夏盛世混合历任基金经理任职回报

此外,由代瑞亮管理的另一只基金——华夏高端制造混合(002345),也未能逃脱亏损的命运。失利的背后,是代瑞亮犯了大多数“一拖多”基金经理的通病——不同基金持仓过于接近。《国际金融报》记者在对比两只基金2017年第三季度前十大重仓股发现,包括神雾环保、黑牛食品(15.900, -0.35, -2.15%)、海源机械(13.910, -0.89, -6.01%)、神雾节能和航新科技(23.430, 0.00, 0.00%)在内的5只股票赫然在列。

▲左为华夏盛世混合,右为华夏高端制造混合

记者注意到,除了华夏基金,在新开源2017年三季度十大流通股东中,大成基金也显得很突出,旗下持仓新开源的有5只基金,基金经理均为赵世宏。

▲赵世宏现任基金业绩与排名详情

新开源1月12日复盘后,大成基金是否成功逃脱,目前并无法知悉。但是五只基金的基金经理赵世宏也成功引起了投资者关注。据统计,赵世宏现共管理13只基金(A、C份额分开计算),累计任职时间1年又296天,管理基金规模达37.79亿元,“一拖多”现象严重。

最糟糕时刻还未到来

新开源股价还会继续下跌吗?

据此前公告显示,新开源公司拟作价17亿元向芜湖长谦、华融天泽、广州君泽、天津同历、赵天和胡兵来发行股份购买其合计所持博爱新开源生物83.74%股权,同时拟向不超过5名符合条件的特定投资者配套募资9.92亿元。

交易完成后,新开源生物成为公司的全资子公司。

新开源生物是为实现本次交易设立的特殊目的公司,自身经营规模较小,主要资产为间接持有BioVision 100%股权。不过,也因此收到了问询函,其中之一质疑的便是估值的合理性。据悉,BioVision的100%股权的预估值约为2.88亿美元。根据未经审计的数据,截至2017年9月30日,BioVision 账面净资产为2433.33万美元,增值率为1083.57%。由于目前仍有多项条件未满足,该收购存在不确定性。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆