普惠金融作为国家近年大力支持的发展方向,俨然成了新的风口。可随着数字技术的发展,数字技术拥抱普惠虽然为普惠金融带来了发展的加速度和新机遇,但从互联网金融集中爆发风险到现在的“嗜血”高息现金贷,问题和争 ...

普惠金融作为国家近年大力支持的发展方向,俨然成了新的风口。可随着数字技术的发展,数字技术拥抱普惠虽然为普惠金融带来了发展的加速度和新机遇,但从互联网金融集中爆发风险到现在的“嗜血”高息现金贷,问题和争议也层出不穷。

一方面是普惠金融业务和从业队伍的快速扩张,另一方面已经有越来越多的人开始注意到风险并思索到底哪里出现了问题。小贷和互联网金融从业多年的行业深喉张刚(化名)对21世纪经济报道记者讲述了其对普惠金融的反思与展望。

不能只用互联网思维做金融 经济基础和信用是核心

从需求的角度来说,普惠金融确实有很大的市场空间,互联网拥抱下的普惠金融确实让更多的人更容易获取金融服务。但张刚指出也必须认识到风险和需求是并驾齐驱的,因为这部分客户的高风险导致了他们的需求在过去没有被满足,如果有机构愿意给这部分低端客户提供贷款,而这部分客户可以承受高息的话那么业务肯定可以达成。但是在底层信用市场和风控没有建立的情况下,现在的一些普惠金融无异于饮鸩止渴,一旦爆发大规模坏账,没有平台能够承担得了这个风险。

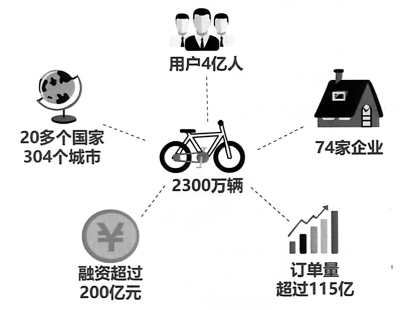

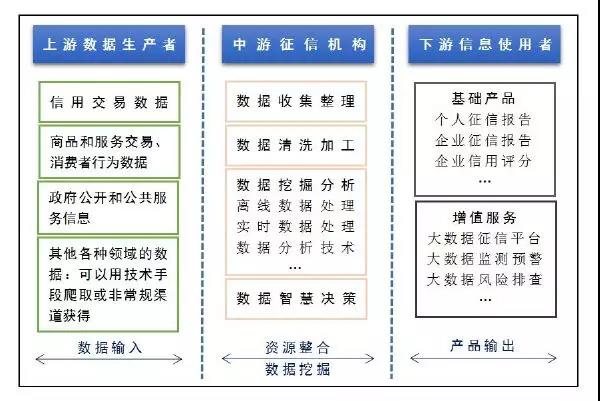

张刚坦言,互联网的东风让普惠金融的火热扩散得更快。一些大平台近年的放贷规模轻松超过百亿甚至千亿,这些有一定场景和支付支持的平台经过这些年的积累,对客户形成了自己的数据库。但是行业内看这些平台的大数据风控系统依然远远不及银行的风控系统,信用基础和大数据风控才是数字普惠金融的核心,而这些在中国依然是缺失的。

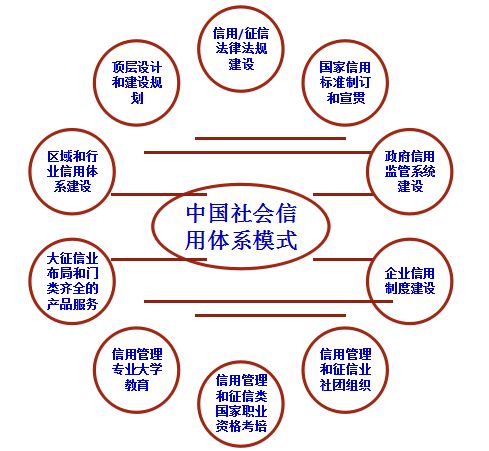

“举个简单的例子,你在路边买肉夹馍看到店家在忙你会不会就不给钱,可能就有人选择逃单了,这就是信用缺失。在北欧一些福利国家这种逃单的事情可能会很少出现,因为老百姓不差钱。在美国这种信用社会人们也不会随意失信,可在中国对于老赖目前依然没有足够有力的惩治措施,很多老赖依然是开豪车住豪宅,信用体系建设任重道远。相比较征信的发展,普惠金融跑得有些超前了,”张刚告诉记者。

他进一步指出,很多普惠金融只是依托互联网和数字技术,用互联网的思维运作,只讲求市场占有率。包括一些大平台,业内了解到其真实坏账率都很高,可是经营者依然用互联网思维看待,初期只讲求市场占有率,用资本运作覆盖风险,可是在信用整体缺失的情况下,随着市场的铺开,风险也会随之加大。

行业趋势:顶着普惠圈钱上市割离普惠

对于当前行业趋势,张刚表示虽然目前普惠金融行业面临着很多争议,也有监管和未来政策的不确定性,但这不是一个出入受限的围城,更多人的打算是想先进去,以后再出来。想进入的原因是借鉴普惠金融的东风和概念想创业和上市,目前还有高息的红利,希望能够顶着普惠的风口发展谋求上市。目前了解到的情况是很多已上市平台都进行了业务结构调整,把普惠金融相关的业务剥离或者逐渐退出。

他指出,上市剥离普惠的原因也很简单,一是普惠金融业务坏账率太高,并不是优质资产;二是未来监管的不确定性,已经上市圈钱的平台选择明哲保身。目前业内已经有案例,某最近上市的现金贷平台上市当天就有投资人抛售,通过资本运作圈钱的意图明显。还有某大型互金平台,普惠业务占比已经越来越小,未来瞄准的还是大资管时代下的中高端人群。

21世纪经济报道记者在采访和调研中发现,目前确实也存在一批深耕普惠金融的平台,主要针对二三线城市小业主和三农人群,铺设大量人力着眼风控,取得了不错的成效。但张刚指出,当平台业务铺开、做大之后是否还能坚持原有高成本投入的运作,是否还能保证原有的风控体系有效,都是未知之数。

21世纪经济报道记者与多位互联网金融与小贷行业业务人士交流时发现,相较于小额分散的信用贷款,机构更愿意经营有抵押有担保的大额贷款。

“从业务层面来说,小额分散并不能降低风险。机构在审批额度时会考虑资质条件,如果你信用条件好,有担保有抵押,我当然更愿意给你100万而不是10万。因为小额就要分散,一些资质没有那么好没有抵押担保的客户可能也会贷给他比较小的额度,可是从处理流程上说100万的坏账和1万的坏账都是同等对待,而没有抵押担保的小额贷款因为利息高可能坏账率更高,对机构来说都是吃力不讨好。如果可以选择我们肯定更愿意做中高端客户。”一位小贷业务人士告诉21世纪经济报道记者。

普惠金融有三个问题待解决 高息覆盖高风险不可持续

张刚直言,现在的普惠金融只是概念层面,并不是真正的普惠金融。真正的普惠金融还有三个问题待解决:第一如何让真正需要钱的人借到钱,这其中还包括如何筛选借款人,怎样设立贷款条件,怎么设立风控等操作层面的问题;第二怎么让借到钱的人专款专用,不是拆东墙补西墙;第三怎么保证借款人好借好还,包括怎么让他还得起而不是选择赖账。

他指出只有解决了这三个问题,才能说是真正的普惠金融。有借钱需求的人很多,但普惠金融并不是要实现借钱给每一个人。现在很多打着普惠金融旗号的现金贷目标客户群体可以说是放到市场上可以接触到的每一个人,这一定会带来爆发式的坏账,只是时间问题。

张刚认为现在的解决方案是用高息覆盖高风险,可是普惠金融的客户没有那么高的利润或收入来支付高息,就算以法律规定的36%利率上限来看也太高了。以普惠金融最应该服务的三农客户来说,农业本身就不赚钱或微利,即使是高回报的养殖行业净利润也就10%左右,如果是普通种植业也就5%左右,根本还不起。其他各行各业中,餐饮行业可能利润率略高,火锅店净利润可以达到20%-30%,或许能够周转短期的现金贷。如果是那些超出利率上限,利率甚至达到100%或以上的贷款,利率设定的意义就失效了,这种利率的设定可能会让借款人从一开始就不打算还钱。

高利贷不可持续,对普惠金融的利率进行合理的引导和限制也是必然的,所以在目前信用体系尚不健全的情况下,就一定要建立门槛。

门槛建立之后如何进行合理的贷后管理目前也十分缺失。张刚指出,现在提及贷后管理就是催收,完全不科学也不完整。贷后管理分为贷后回访、贷后催收、贷后保全三个板块,光说催收是没有用的。“等到贷款人不还钱的时候再去催收已经晚了,贷后管理的目标是在出现风险的时候能够及时侦测到你并对你采取一定的措施。比如三个月期限的业务,第二个月发现借款人可能出现资金链断裂,就主动联系还款人要求提前还款或者先还一半,等到三个月不还了再去催收已经收效甚微。”

可是现在的大数据根本无法做到有效的贷后监控,互联网推动下的普惠金融面临的忧患很多,是时候缓下脚步,先把信用体系建设好,再来做真正的普惠金融。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆