当今社会,征信信息被广泛用在生活、工作中,成为国民经济生活中不可或缺的“经济身份证”。买房、买车、租房、找工作、办信用卡等都离不开好的信用,甚至,不少婚恋平台也将信用定为相亲对象的硬性条件之一,噱 ...

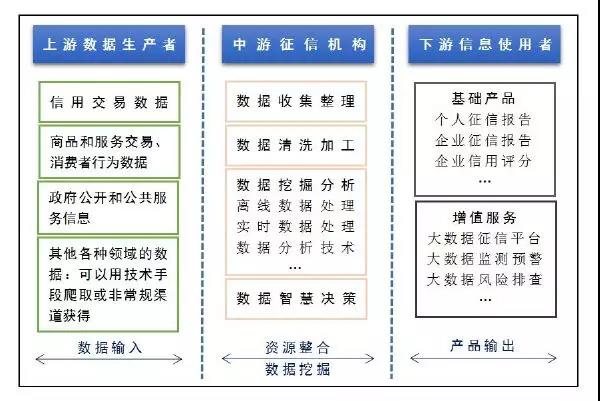

当今社会,征信信息被广泛用在生活、工作中,成为国民经济生活中不可或缺的“经济身份证”。买房、买车、租房、找工作、办信用卡等都离不开好的信用,甚至,不少婚恋平台也将信用定为相亲对象的硬性条件之一,噱头十足,信用的重要性,可窥一斑。大数据征信就是利用IT技术优势、风险控制模型,将个人在不同信贷机构、消费场景、支离破碎的海量数据整合起来,经过数据清洗、分析、校验等一系列流程后,加工融合成真正有用的信息。

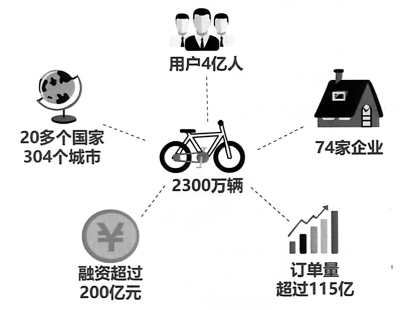

大数据征信的数据来源不止包括传统征信的信贷历史数据,还包括个人的消费行为、交易行为、人际关系等半结构化数据。网购消费能力、共享单车租借、社交好友的信用状况、生活缴费都成为了大数据信息采集的来源,能够多维度地反应一个人的信用状况。大数据征信的数据来源于电商、互联网金融、共享经济等场景,相较于传统征信的数据采集周期长,这些应用场景与生活日常行为关联紧密,使用频率高,数据更新及时。

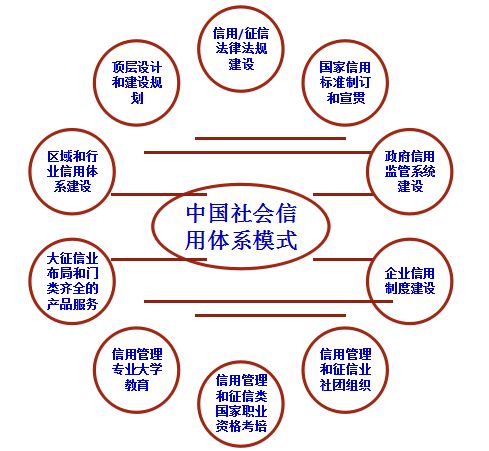

首先,随着征信机构数据的逐步开放,大数据信息的运用成为常态,央行征信难以覆盖的群体将通过民间征信得到满足。

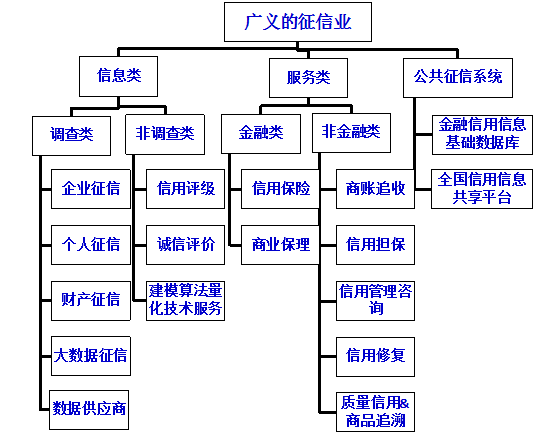

其次,征信内涵、外延不断延伸,应用场景进一步丰富。征信不止局限于金融领域,而是通过共享经济等新经济形式,渗透到衣食住行方方面面,形成“守信者处处受益、失信者寸步难行”的局面。

汇法风险信息网在贷后管理方面,广泛用于客户准入、信用评估、贷后管理、欠款催收等业务环节。数据信息远超国内其他同类裁判文书数据库(包括官方数据库),可以帮助客户在贷前(交易前)预防风险、在贷后(交易后)监控风险变化。提升全面风险管理体系对创新业务的覆盖面,完善全业务、全流程、全口径风险管理、增强信贷类、非信贷类的全资产管理能力,提高风险管理全覆盖水平,加强基于大数据和互联网的风险管理体系建设,以大数据分析、智能化判断、精准化管控的新型风险管理方式转变。

适应征信新常态,健全大数据征信监管体系。征信监管要适应征信业发展步入的新常态:互联网、大数据技术正引领征信领域变革,征信市场竞争互补的发展格局逐步形成,数据应用实践对权益保护提出了更高的要求。因此,应根据大数据征信的新特征和新模式,探索大数据征信的监管举措:一是机构监管与行为监管相结合。对于掌握大数据的企业,不仅监管征信业务和征信主体,还监管其数据使用行为,重点监督信息采集范围、业务流程、评价方法等。二是分类监管与动态监管相结合。针对不同类型和业务规模的征信机构,实施市场准入、非现场监管、现场检查相互依存的监管流程;同时对以大数据、云计算为特点的大数据征信业务,实行动态监管,建立事前、事中、事后全面监督体系。