结构化设计,由于能满足不同风险偏好的投资者,广泛存在于信托、券商资管、基金专户、期货资管、私募基金、保险资管(以下统称“泛资管产品”)之中。由于银行理财结构化产品存量相对较少,而增量已被银监会窗口指导 ...

结构化设计,由于能满足不同风险偏好的投资者,广泛存在于信托、券商资管、基金专户、期货资管、私募基金、保险资管(以下统称“泛资管产品”)之中。由于银行理财结构化产品存量相对较少,而增量已被银监会窗口指导叫停(理财新规征求意见稿亦禁止结构化),故本文所探讨的泛资管产品不包括银行理财。另外,本文所探讨的保险资管仅指综合类保险资管产品,不包括债权投资计划、股权投资计划等资管产品。

一、结构化杠杆

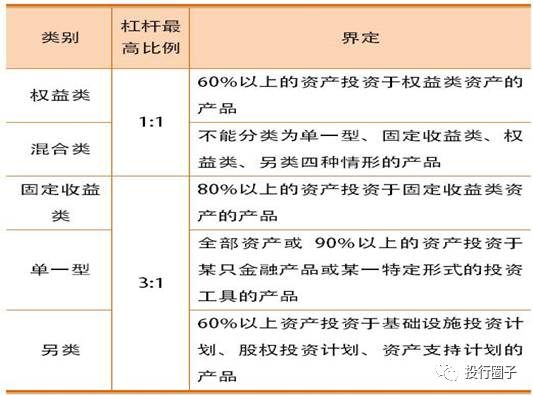

1、证券期货资管、私募证券基金 13号文颁布后,证券期货资管、私募证券基金所投资标的存在穿透核查要求,也即不得嵌套投资其他结构化金融产品劣后级份额,相应限制了通过投资其他结构化产品变相加杠杆。13号文并未要求向上穿透,也即对证券期货资管、私募证券基金的资金来源是否存在结构化产品进行核查。但是,2016年8月30日基金业协会在兰州组织召开“基金管理公司合规风控培训会”,邀请证监会机构部专家对已发布和拟发布的监管规则进行讲解。在会议上,监管机构已关注到向上核查的要求:

13号文颁布后,证券期货资管、私募证券基金所投资标的存在穿透核查要求,也即不得嵌套投资其他结构化金融产品劣后级份额,相应限制了通过投资其他结构化产品变相加杠杆。13号文并未要求向上穿透,也即对证券期货资管、私募证券基金的资金来源是否存在结构化产品进行核查。但是,2016年8月30日基金业协会在兰州组织召开“基金管理公司合规风控培训会”,邀请证监会机构部专家对已发布和拟发布的监管规则进行讲解。在会议上,监管机构已关注到向上核查的要求:2014年11月28日,R资本管理有限公司(以下简称“R资本”)设立某专项资产管理计划,杠杆倍数为20倍。R资本上述行为违反了中国证监会关于杠杆倍数的监管要求。基金业协会于2015年2月13日作出《纪律处分决定书》,决定自2015年2月16日起暂停受理R资本的资产管理计划备案,暂停期限为三个月。暂停期满,当事人应当提交专项整改报告和恢复受理资产管理计划备案的申请,经审查认可后,恢复受理当事人资产管理计划备案。

【案例2】2014年11月26日,S基金管理有限公司(以下简称“S基金”)设立某资产管理计划,按照“29:1”分成A类份额和B类份额。收益分配的安排为,资产管理计划结束时,根据计划资产份额收益率(R)的情况进行分配。若R<0,则亏损由A类与B类按认购比例承担;若0≤R≤10%, 则A类获取全部收益;若R>10%,则对小于等于10%的收益部分归A类,超过10%的收益部分A类与B类按1:9分配。

基金业协会前期认定, A、B两类份额之比为29倍,违反了中国证监会关于杠杆倍数的监管要求。S基金提出以下申辩意见:一是该计划不存在B类为A类提供风险补偿的情况。R<0时, A类和B类具有相同的风险收益特征;0≤R≤10%时风险补偿不利于B类;R>10%时风险补偿不利于A类,不能简单用R>10%时的情形来计算杠杆倍数。二是该计划不存在B类为A类提供收益保障,资管计划未设置预期收益率,B类份额不存在向A类份额支付优先收益。

自律监察委员会审理复核后,一致认为:一、资管合同明确约定该计划是“混合型结构分级”资管计划。二、在0≤R≤10%时以及R>10%时,该资管计划A、B类具有提供风险补偿或收益分配保障的特征,特别是R>10%时“以小撬大”的杠杆特征明显。S基金在《复核申请书》中也承认了这一点。三、在中国证监会提出杠杆倍数的监管要求之后,其他公司已不再设立类似结构、类似倍数的资产管理计划,说明有关监管要求是清晰的。

鉴于以上基本事实、情节和复核情况,基金业协会于2015年2月13日作出《纪律处分决定书》,决定自2015年2月16日起暂停受理S基金资产管理计划备案,暂停期限为三个月。暂停期满,当事人应当提交专项整改报告和恢复受理资产管理计划备案的申请,经审查认可后,恢复受理当事人资产管理计划备案。

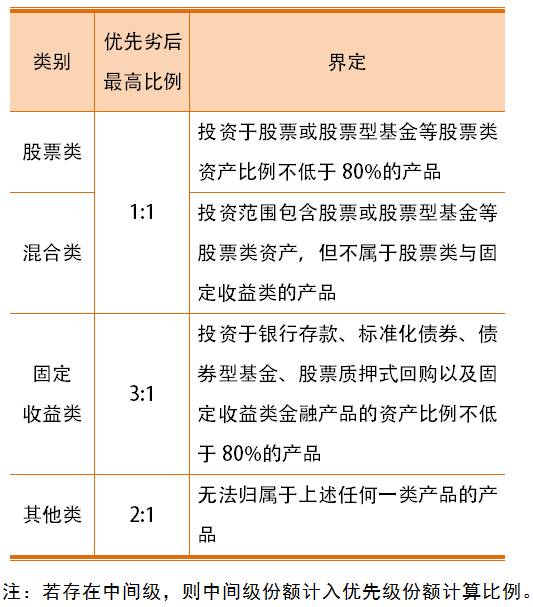

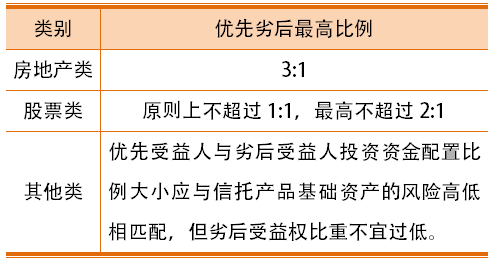

2、信托 关于中间级能否计为劣后级计算比例,各地银监局监管尺度不一,但即使在监管宽松的环境下,对于比例处于灰色领域时,中间级建议改成劣后级A,而事实的劣后级改成劣后级B,从而在形式上满足合规要求。关于股票类比例能否按最高比例2:1计算,亦属于各地银监局监管裁量范围。若监管机构监管较严,则看中“原则上不超过”;若监管机构监管较松,则看中“最高不超过”。

关于中间级能否计为劣后级计算比例,各地银监局监管尺度不一,但即使在监管宽松的环境下,对于比例处于灰色领域时,中间级建议改成劣后级A,而事实的劣后级改成劣后级B,从而在形式上满足合规要求。关于股票类比例能否按最高比例2:1计算,亦属于各地银监局监管裁量范围。若监管机构监管较严,则看中“原则上不超过”;若监管机构监管较松,则看中“最高不超过”。

2015年10月26日,某省银监局对S信托公司做出行政处罚,其违法违规事实为未对结构化信托的劣后受益人是否为利益相关人进行审核作出制度规定,尽职调查对劣后受益人资格审查不到位,严重违反审慎经营规则,根据《银行业监督管理法》第46条,罚款40万元。

3、保险资管监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆