新华网上海9月25日电(记者杨溢仁)近期二重及天威破产重整事件的持续发酵,使得信用债违约风险再次成为投资者关注的焦点。 可以看到,本周二重集团及二重重装公告其破产重整被法院受理,同时,公司实际控 ...

新华网上海9月25日电(记者杨溢仁)近期二重及天威破产重整事件的持续发酵,使得信用债违约风险再次成为投资者关注的焦点。

可以看到,本周二重集团及二重重装公告其破产重整被法院受理,同时,公司实际控制人国机集团或其受托机构拟受让“12二重集MTN1”及“08二重债”全部债券,两只债券均恢复交易。也就是说,在国机集团的强力支持下,二重相关债务的本金兑付风险已如期化解。

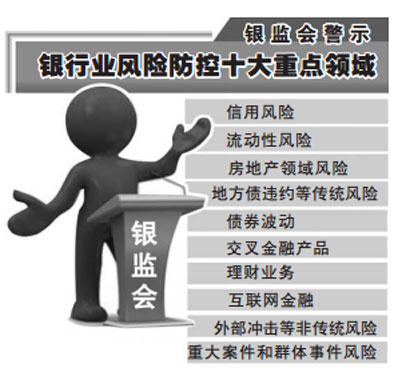

分析人士指出,由于国机集团对于二重的支持意愿一直很强,因此市场对于二重的破产重整和其债券的刚性兑付一直抱有较为乐观的态度。而在当前环境下,央企打破刚兑仍是小概率事件。不过,借鉴美国的信用债发展经验,经济下行周期总是对应着违约率和信用溢价的显著上升,以及去产能这一必经过程。

无疑,虽然我国的信用债似乎自带“刚性兑付”的隐形光环,但客观规律也不容忽视,未来点状风险事件持续出现的可能性依然很大。

来自兴业证券的研究观点亦认为,央企“金身”虽得以暂保,可刚兑打破仍是大势所趋。毕竟在目前经济下行压力依旧较大的背景下,部分盈利能力差、债务累累的“贵族型”企业可能无法支撑太久。

“个人认为,信用债的尾部风险是当前市场需要关注的重点。”一位商行交易员在接受记者采访时直言,“当前,不论是‘僵尸’企业盈利不及融资成本、评级下调接踵而至,还是收益率出现大幅上行,均反映出市场对信用风险关注度的增加。由此,还是提请投资者对低资质发行人和可能持续弱化的债券保持警惕,尤其是产能过剩行业的产业债,需进行个券的仔细筛选并控制久期。”

在国泰君安首席债券分析师徐寒飞看来,伴随“雷区”的扩大,信用尾部分化风险不容小觑。当前,中高等级信用债仍将具有良好的配置和杠杆价值,其绝对收益率水平并不低,在目前期限利差较大的情况下尚可进行加久期操作。但就信用基本面考量,长期盈利低迷主导的个体信用风险正不断积聚并加速暴露,虽然目前尚未对信用利差整体构成重大负面效应,可其对于低评级板块的分化影响值得关注。

受访的券商研究员普遍提醒,在经济增速放缓的大背景下,投资者更应警惕信用风险,同时也应为预期外的信用事件引发的信用溢价系统性跳升风险做提早准备。

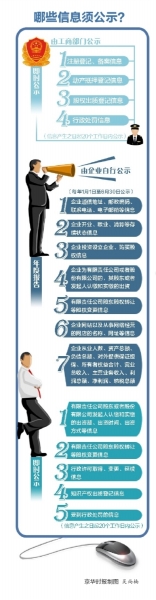

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

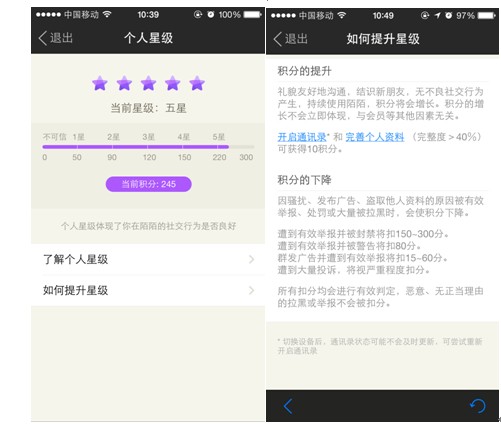

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆