主要逻辑:2014年下半年,我国批设了两家互联网银行。我们将互联网银行的核心逻辑链归纳为:创设场景—导流—大数据—征信并授信。其中,将大数据转换为有用的信息,用以对借款人征信,是最为关键的环节。谁掌握 ...

主要逻辑:2014年下半年,我国批设了两家互联网银行。我们将互联网银行的核心逻辑链归纳为:创设场景—导流—大数据—征信并授信。其中,将大数据转换为有用的信息,用以对借款人征信,是最为关键的环节。谁掌握了优异的大数据征信技术,谁就能执互联网银行之牛耳。

互联网银行起跑:腾讯旗下的微众银行和蚂蚁金融旗下的浙江网商银行,分别于2014年7月、9月获批筹建,预计将于2015年第一季度陆续开业,成为我国首批真正的互联网银行。两家银行的具体运营方式并未明确,但均定位于小微企业和个人,政府对他们也寄予了较高的希望,希望他们能够在解决小微企业融资难问题上发挥积极作用。

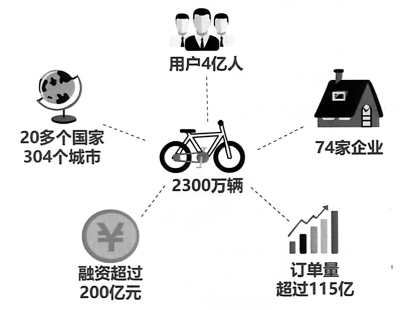

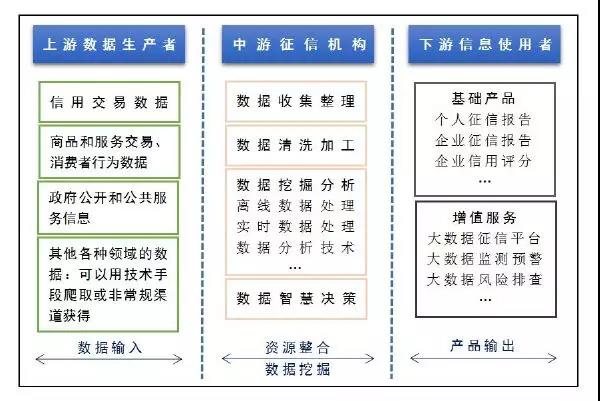

互联网银行的核心在于大数据:互联网不是新生事物,“互联网+银行”也不是新生事物,只有大数据是新生事物。大数据来源于新型互联网模式,尤其是web2.0、UGC网络的兴趣,用户创造内容的过程中大数据开始迅速积累。典型的UGC网络包括资讯分享、社交、电商等。借助大数据,互联网银行能够批量、海量、快速、低廉地完成小微客户征信,从而使极小微的信贷成为可能。但这依赖于,将庞杂的大数据有效转换成为有价值的征信信息的能力,也就是大数据征信。

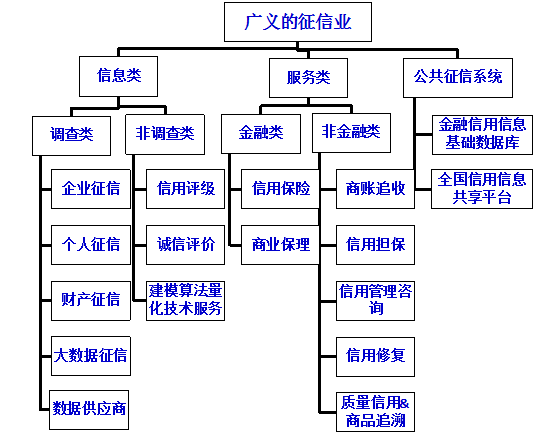

点石成金:大数据征信:大数据征信是互联网银行核心逻辑链上最关键的环节。和传统银行征信相比,大数据征信采用完全不同的逻辑。近期热门的美国ZestFinance公司是大数据征信的龙头,它广泛收集借款人的各种数据,通过机器学习等方式,最终形成信用分数,效果良好,且能覆盖传统征信系统不能服务的群体。我国目前已有芝麻信用、腾讯信用等公司在尝试大数据征信。

传统银行迅速反应传统银行业也是一个“收集数据—征信—授信”的过程,互联网银行的创新在于将数据、征信的环节“互联网化”(而不是业务办理的互联网化)。新建的互联网银行目前与传统银行错位竞争,对整个经济体形成有益补充,优化整体金融生态。传统银行也通过“借用”其他机构大数据的方式,进入互联网银行业务领域。

投资建议与风险分析:维持行业“买入”评级,提请重点关注在互联网银行领域有尝试的个股。主要风险在于:(1)互联网银行目前与传统银行错位竞争,并不意味着永远错位竞争;(2)传统银行新近介入互联网银行业务,学习阶段可能会面临一定风险。