固定收益:市场风险偏好上升,信用债轮动效应明显

来源:网络

2014-02-19 13:11:54

一级市场发行:一级市场共发行47支新券,其中37支短期融资券、9支中期票据、1支企业债,城投债8只,发行规模668.9亿。本周关注14西王CP001和14闽电信MTN001。14西王CP001大公国际给予主体AA评级,公司主业之一钢铁加工虽 ...

一级市场发行:一级市场共发行47支新券,其中37支短期融资券、9支中期票据、1支企业债,城投债8只,发行规模668.9亿。本周关注14西王CP001和14闽电信MTN001。14西王CP001大公国际给予主体AA评级,公司主业之一钢铁加工虽然景气度不佳,但是玉米加工产业链较为完善、而且下游需求较为稳定,市场前景相对乐观。财务上,公司债务负担加重,利息支出压力加大,经营现金流波动较大。但是考虑到集团旗下上市公司较多,融资渠道丰富,并且本期债券期限较短,而募集资金主要用于糖业运营,此外公司存在持续现金流流入,利息保障能力仍有较强保障,因此建议投资者关注。14闽电信MTN001联合信用给予主体AA评级,公司福建大型国企,经营行业为电子信息服务,近年发展较快,受到福建地方政策扶持力度较大,而在财务上,公司虽然盈利能力不强,但是债务负担相对较小,公司存在持续现金流流入,资产结构正处于改善当中,而且公司旗下有2家上市公司,融资渠道相对充足,利息保障能力较高。 二级市场回顾:春节过后,市场资金面显著宽松,7天回购利率显著下行,周五收于4.35%,下行幅度超过90bp,在资金利率下行的同时,回购交易量大幅上升,市场交投明显活跃。受流动性宽松影响,上周信用市场维持强势,并且收益率下行幅度超过利率品。交易所债券交易量大幅上升,活跃个券收益率普遍下行。整体市场风险偏好上行明显。 投资策略:市场风险偏好上升,信用债轮动效应明显 中高等级信用债的主要风险在于流动性风险,近期流动性状况在央行常备借贷便利(SLF)扩容、超预期逆回购操作及《央行货币政策执行报告》发布之后出现了显著的变化。但是我们倾向于认为央行对流动性的态度是平抑资金波动而不是大幅放宽资金面。中性偏紧的流动性状态仍将贯穿全年,不过短期资金面的宽松状态有望继续延续。因此中高等级小阳春仍将持续。 低等级信用债的主要风险在于信用风险,经济去杠杆过程的信用风险将如影随形,近期一系列的信用事件彰显了这一点。展望后市,经济下行风险加大深化了产业资金链断裂风险、而债券和信托兑付高峰都在上半年,部分债券评级下调也将引起市场重视,此外,市场对担保公司担保压力的重视。这些风险的曝露大概率在上半年,因此信用风险点仍有很多。 短期内中高等级信用债在流动性风险大幅下降的情况之下将继续维持强势,由于风险偏好上升,中低等级品种有可能会在中诚信托兑付危机解除影响下获得交易性机会。但是由于全年流动性不确定性较大且信用风险高企,因此我们对大幅拉长组合久期仍持保留态度。

中国信用财富网转发分享目的是弘扬正能量

关于版权:若文章或图片涉及版权问题,敬请源作者或者版权人联系我们(电话:400-688-2626 史律师)我们将及时删除处理并请权利人谅解!

相关推荐

中国证券报-中证网

2017-06-20 15:19:57

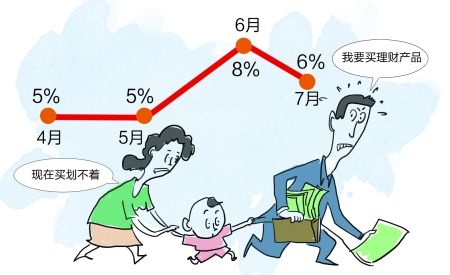

搜狐公众平台

2016-04-29 11:09:50

中国新闻网

2014-07-04 22:08:00