投资期仅71天,年化收益达到4.8%。仅用半天时间,招行武汉分行推出的额度为8000万元的一款信托理财产品便被客户一扫而光。昨日,该行营业处财富管理中心理财经理覃月在接受本报理财热线咨询时,仍有市民打进电话意欲购买。 &ldquo

投资期仅71天,年化收益达到4.8%。仅用半天时间,招行武汉分行推出的额度为8000万元的一款信托理财产品便被客户一扫而光。昨日,该行营业处财富管理中心理财经理覃月在接受本报理财热线咨询时,仍有市民打进电话意欲购买。

“信托理财热度一点未减!”覃月感慨,虽然银行在销售前会对每一位购买者介绍:信托产品没有保证收益,出现风险买者自负,但是这类产品依旧呈现抢购热潮——半年左右的短期产品一般在发售当天卖完,1年左右的产品也会在二、三日内售罄。银行每周都会有数款信托产品上市,也无法稀释购买者的冲动——目前,市民购买招行的理财产品八成以上集中在信托类。

早些时候,监管部门通过“窗口指导”方式叫停银行为贷款类信托产品作担保,这意味着这类产品进入了“风险自担”的新阶段。

覃月分析,市民“痴心不改”原因有三:

一是较高的收益诱惑。信托类理财产品其实是银行将贷款资产收益让利给客户,银行扣除相应成本后,客户仍能得到5%左右甚至更高的回报。这与其他保本类理财产品相比,优势明显;

二是客户风险承受能力较强。购买这类产品的客户多为银行贵宾,不仅资金有实力,且对于这类产品的投资企业和风险控制、银行运作流程等容易接受和了解;

三是在选择信托类产品时,这些客户基本上都倾向于选择产品投资对象为本地熟悉的企业,而优先选择的这些本地企业也多是大型公共企业或者优质企业,甚至有行业垄断背景。

理财专家透露,由于这类产品对象最初都是银行信贷客户,银行为了自身安全,在前期放贷时都对企业的信用及融资项目进行了风险评估。

“虽然没有银行担保,这类产品风险总体还是可控的,突变可能非常小。”银行人士介绍,我市已到期兑付的信托类理财产品,并没有出现零收益或负收益之类的纠纷。在股市低迷、基金损失严重的情况下,信托理财显示出了自身的投资价值。

银行人士提醒,信托类产品本质是企业通过理财产品直接向客户融资,银行只起中介作用,客户自己承担风险。时下,国内对贷款企业并没有公共的评级系统,虽然银行会谨慎选择,但万一宏观经济发生变化,企业经营出现问题,隐藏的风险就会放大。因此,投资者一定要下工夫了解贷款对象。

覃月建议,购买此类产品除了要选择信誉度高的银行外,产品投资的行业也很重要,对那些国家限制扩张的行业还是远离为好。

监督方式防骗必读生意骗场亲历故事维权律师专家提醒诚信红榜失信黑榜工商公告税务公告法院公告官渡法院公告

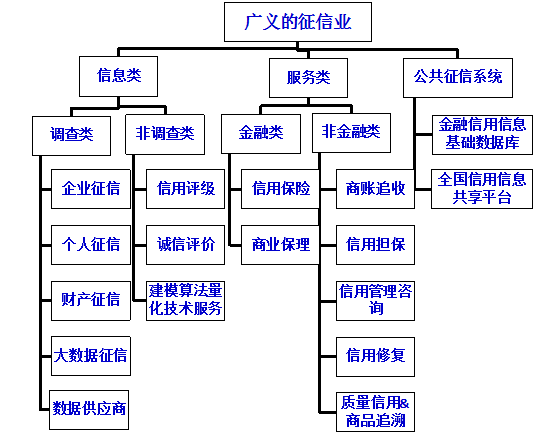

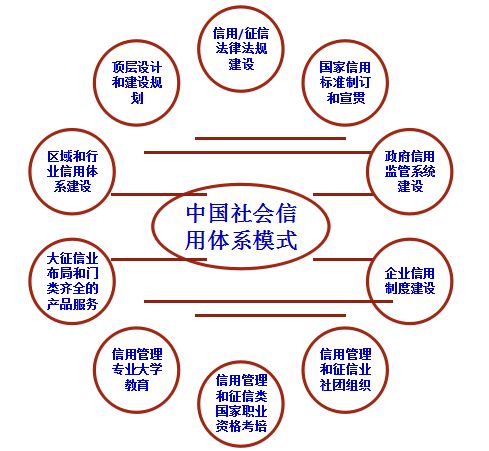

个人信用企业信用政府信用网站信用理论研究政策研究技术研究市场研究信用评级国际评级机构资信调查财产保全担保商帐催收征信授信信用管理培训

华北地区山东山西内蒙古河北天津北京华东地区江苏浙江安徽上海华南地区广西海南福建广东华中地区江西湖南河南湖北东北地区吉林黑龙江辽宁西北地区青海宁夏甘肃新疆陕西西南地区西藏贵州云南四川重庆